昨年4月に在日米国商工会議所(ACCJ)が「日本上場企業は取締役会の役員の少なくとも1/3を独立した社外取締役が占める」ように、証券取引所の上場規則で定めることを提案する意見書を公表した。ACCJは日本の上場企業は取締役会の大半を社内の利害関係者で占めているため、企業統治(コーポレート・ガバナンス)が脆弱で、経営方針が株主のためではなく、役員のためになっていることが多く、こうした現状を改めなければ日本企業の競争力強化にとって弊害になると指摘している。

ACCJは日本の上場企業には社外取締役を置かない会社が多いため、M&Aが活発に起こりにくく、経営陣の自社買収(MBO)を実施して非公開化する場合や敵対的買収の提案を受けた際などにも、株主の利益が経営の意思決定に十分に反映されないとも述べている。

さらに、海外の年金基金などの機関投資家も同様の改革要求を強めている。たとえば、昨年5月には「もの言う株主」として知られているカリフォルニア州職員年金基金(カルバース)や英国のハ-ミーズなど海外の有力年金、運用機関7社が共同で日本での議決権行使指針を発表、社外取締役の導入や防衛策の廃止に向けて連携すると申し合わせている。

独立社外取締役の義務化は、外資に指摘されるまでもなく、わが国の投資家にとっても看過できない重要な問題である。しかしながら、経団連や経済同友会が真っ向から反対しているため、本年5月に経産省主催の私的研究会である「企業統治研究会」が提示した結論は「一律には義務化せず、社外取締役を置かない場合には独自の経営監視策を作成して開示させる」「独立性についても、親会社や取引先の役職員というだけで排除しない」といったきわめて歯切れの悪いもので、具体化については東証に下駄を預けている。本稿では、この問題を三つの視点から考究してみたい。

1、社外取締役・社外監査役により企業経営の緊張感と透明性を高める必要性

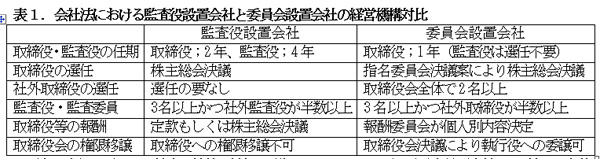

2005年に制定された会社法では、株式会社は「監査役設置会社」か「委員会等設置会社」の二者択一とされた。表1に示したとおり、①資本金5億円以上の監査役設置会社は3名以上から構成される監査役会を設置し、その過半数は社外監査役とする、②委員会設置会社は取締役3名以上から成る監査委員会・報酬委員会・指名委員会を設置し、その過半数は社外取締役とすると定められた。

現在、東証上場2,378社中、社外取締役を選任しているのは45%、委員会設置会社は55社で、全体の2.3%に過ぎない。時価総額50位以内の大会社でも、トヨタ、任天堂、キャノンなど社外取締役導入ゼロが11社も存在する。社外取締役の属性は90%以上が他会社出身で、株式持合いと同様の上場会社間での相互派遣が大多数を占めている。

そもそも、社外取締役の役割は経営者トップの独走を防止し、会社の私物化を許さない監視機能にあるので、経営者の団体である経団連が経営者の自己保身のために反対するのは、自明の理である。この問題は、株主の視点から企業経営に緊張感を齎し、透明度の高い経営を担保するために必要な経営機構やガバナンスをどうすべきという見地から議論されるべきである。

2、社外取締役義務化に、強化された社外監査役機能との相乗効果を期待

上場企業の社外監査役が法令で認められている権限を行使し、社長や取締役を公然と批難して訴えるケースが目立って増えてきている。たとえば、①2008年6月、荏原の社外監査役大森義夫氏が元副社長による会社資金の不正支出に関する調査不十分として、同社の事業報告を承認しないと表明、②2008年11月、春日電機の竹内紘監査役が社長の違法行為差し止めを東京地裁に申し立て、全面的に認められたケース、③2009年2月、昭和ゴムが08年6月に当時の社外監査役が同社取締役を相手取って起こした損害賠償訴訟を現監査役が継承すると発表、などである。これらは、東証上場会社のケースであるが、新興市場でも社外取締役からの提訴が最近一年間に3件に上っている。

かつては閑散役と揶揄されていた監査役が活性化してきたのは、2005年会社法により資本金5億円以上の会社は監査役会を設置し、その過半数は社外監査役でなければならないとされた監査機能強化の成果である。行動しない監査役には法的責任が問われる可能性も高まっている。

委員会設置会社への移行が望ましいとしても、実際問題としては資本金100億円以上といった大企業に限られる。そこで、監査役設置会社についても、たとえば最低2名でも独立した社外取締役の選任を義務付ければ、監査役には期待できない取締役の解任動議などの権限行使も可能となる。社外取締役が社外監査役と協調して行動することにより、ガバナンスが一段と強化されるのは間違いない。

3、国際的整合性の観点が重要

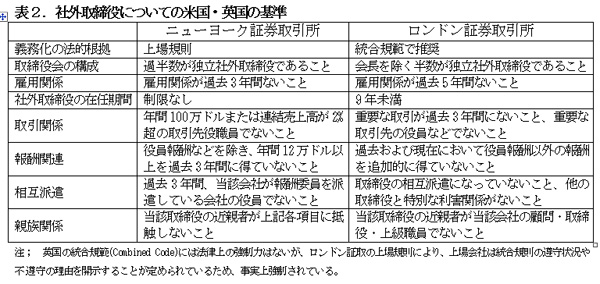

企業の国際化、資本市場の国際的協調が進んでいるので、上場企業のガバナンスについても、共通のルールが適用されるべきとの投資家サイドからの要請が強まっている。表2に掲げたようにニューヨーク・ロンドン両市場はすでにほぼ共通化しており、東証も早急にこれに合わせるべきである。

(日本個人投資家協会理事 岡部 陽二)

(2009年9月2日、日本個人投資家協会発行「きらめき」2009年9月号所収)