強制年金である国民年金基金と厚生年金保険に上乗せの任意年金として設計されている企業年金の大宗は依然として確定給付型(DB、Defined Benefit)であるものの、2001年に創設された確定拠出型年金(DC, Defined Contribution)が急速に増加している。企業型DCの普及状況は、表1に示した通り、加入者数4,422千人(労働人口の約7%)運用資産額6.8兆円、最近の4年間に加入者数は42%増、資産残高は84%増となっている。

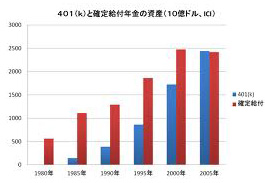

DCは米国の確定拠出型年金401kに倣ったものであるが、米国では1981年に初めて401k年金が創設され、10年後の1991年には残高4,400億ドル、2005年には2.4兆ドル(約240兆円)を超えて、この時点でDBの残高を上回った。

わが国のDC残高は、個人型を含めても現時点では7兆円と小さい。DB残高50兆円の7分の1、米国401kとIRAを合わせたDB残高の100分の1に過ぎない。しかしながら、最近に至りNTT,ANAなどの大企業のDBからの移行によるDC導入が相次ぎ、円安・株高で運用環境も好転しているので、わが国もDCの本格的な拡大期に入ったものと判断される。

米国において、DBからDCへの転換は企業側のリスク負担回避の方策としてだけではなく、年金のポータビリテイーや選択幅の広がりが加入者側にも好感された結果であり、DCへの移行は労働市場の流動化に伴う当然の帰結と言える。

DCの特徴は、次の4点に要約される。

①会社が拠出した掛金を、加入者(従業員)の判断で運用し、その運用結果次第で受取額が変動する。会社が拠出した掛金がその時点で加入者の資産となるので、加入者が給付減額のリスクを負うことはない。一方、加入者は自分の資産の運用リスクを負う。

②会社は退職給付債務もなくなり、積立不足への懸念が解消される。その反面、加入者が運用スキルを身につけられるよう、継続的な投資教育の実施義務を負っている。

③確定拠出年金の運用商品は、おもに元本確保型商品である定期預金、保険商品と価格変動リスクがある投資信託の組合せで構成される。運用商品がバランスよく選定されているかどうかのチェックが肝要である。

④税法上の優遇措置として、拠出額は所得控除が可能、運用益には課税されない。

わが国のDCの問題点としては、

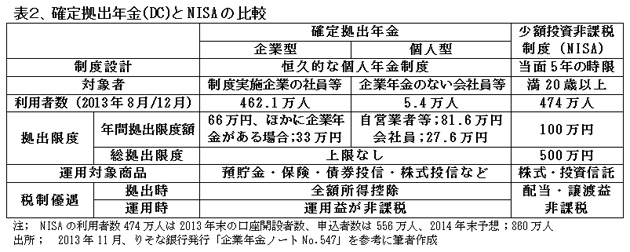

①企業型DCの年間拠出限度額が今年増額後で年間66万円と少ないこと(米国401kでは、年間17,500ドル(約175万円)、50歳超は5,500ドル加算)(表2)。

②企業型DCの枠内であれば、加入者個人のマッチング拠出も認められ、自営業者など個人が拠出する個人型DCも制度化されているものの、利用者は微々たるものであること(米国では個人型IRAの方の残高の方が多い)などが挙げられるが、最大の問題は、

③運用リスクを負っている加入者個人のリスク認識が薄く、金融リテラシーも乏しいことにある。企業側の努力に加え、学校や社会人教育の場での国民の啓発が急務となっている。

DCは個人が投資リスクをとって運用する点で、表2に示したように、今年から導入されたNISAと共通するところが多い。企業型DCで選択できる金融商品は企業の規約によって異なるが、法律上最低3種類の商品をラインアップし、うち1種類は元本確保型商品でなければならないとされている。平均は16種類の投資信託の中から選ぶようになっている。

ところが、実際にはDCの6割は預金と年金で運用されており、株式と外債への投資は4割に過ぎない。デフレ時代はこれでもよかったが、アベノミクスでインフレ率が2%になれば、運用利回りがこれを上回らなければ、元本が目減りする。現状、円建ての国債や預金で,2%を上回る運用は不可能であるから、全額を株式と外債に振り向けるしかない。

DCの株式や外債での運用は投資信託に限られるので、投信運用会社の選択が重要となる。証券会社は投資リスクとして、価格変動、流動性、信用、為替変動、カントリーのリスクしか挙げないが、投信の場合、最大のリスクは運用者の能力である。バンガード、フィデリティー、キャピタル・リサーチといった投信運用専門の会社は信用できるが、経営陣が証券会社や銀行の親会社から派遣されてくるような顔の見えない投信会社は避けた方がよい。分野ごとに得手不得手もあるので、過去のトラック・レコードを自ら検証することが大事である。モーニング・スター社が行なっている「ファンド・オブ・ザ・イヤー」なども参考となる。

同社は今年から過去10 年以上の実績で優れたファンドを顕彰する「ファンド・オブ・ザ・ディーケード」を新設し、日本株部門ではJPモルガンのファンド、外債ではフィデリティーのファンドが選ばれている。

ポートフォリオの分散方針としては、現状では株式100%、うち50%は外国株とするか、全体の30~50%は外債に振り向けるのが妥当ではなかろうか。外債については、為替変動だけではなく、カントリー・リスクや流動性リスクも大きいので、フラジャイル5と言われるブラジル、南ア、ロシア、インド、インドネシアなどは避けた方が賢明であろう。

DC向けの設計として「ライフ・バランス・ファンド」と称し、年齢に応じて株式と債券のアセット・アロケーションを自動的に変えるという方式の投信もあるが、これも勧められない。DC投資のバランスは他の投資とのバランスや経済見通しに基づいて、DC加入者本人が、決めるべき重要事項であるからである。

(日本個人投資家協会理事 岡部陽二)

(2014年3月10日、日本個人投資家協会発行、月刊機関誌「きらめき」2014年3月号所収)