ゆうちょ銀行など銀行口座からドコモ口座などへの不正資金流出問題が多発している。

また、SBI証券への不正アクセス事件では、三菱UFJ銀とゆうちょ銀に作られたにせ口座に、SBI証券の被害者口座から大金が振り込まれ、三菱UFJ銀行の本人確認技術(KYC)に疑問符がついている。

これは日本のデジタル決済の脆弱性が浮き彫りになったものであり、個人投資家にとって他人ごとではない。安心してデジタル決済できる社会基盤づくりは、緊急の課題ではないだろうか。

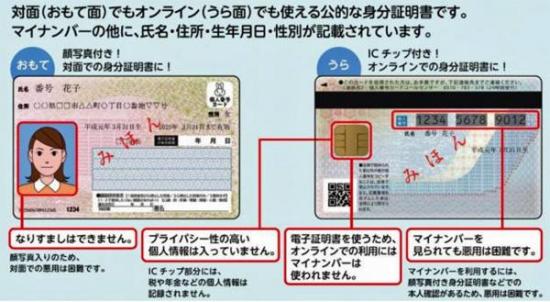

政府は「マイナンバーカード」と預金口座のひも付け義務化をデジタル庁の初仕事として徹底的な対策を講じていただきたい。

ゆうちょ銀・ドコモ口座への不正アクセスは氷山の一角

NTTドコモの電子マネーサービス『ドコモ口座』にて、地方銀行(七十七銀行・仙台市)の口座から不正に引き出しが行われる被害が9月3日より報告され、8日に正式発表された。これを発端に、それ以前からNTTドコモの電子決済システムを使った不正出金が9月24日までに、地銀11行で211件、約3千万円の被害があったことが発覚した。

これはドコモ口座だけの問題ではない。

被害に遭ったゆうちょ銀ではドコモ口座と関係のない不正利用も380件あり、その被害額は約6千万円と発表した。この不正出金事件は、関係機関は多岐にわたるものの、被害額はクレジットカードの偽造などによる不正使用に比べると小さい。ただ、この不正使用はネット関連のサービスをいっさい利用していない人でも銀行口座を持っているだけで被害に遭う可能性がある点、看過できない犯罪である。

この事件は、決済サービス事業者側が厳密に本人確認をするか、銀行側が送金時に2要素認証を行うなどセキュリティー対策を強化しておれば、被害の大半は防げたかも知れない。

ただ、ATMでの預金引き出しでキャッシュカードと暗証番号を使う例でも明らかなように、2要素認証は手間暇がかかるうえ、コスト高ともなり、そもそも本人確認手段として万全ではない。現に、この2要素に加え、日本でも大手都市銀行ではICキャッシュカードの生体認証が一般化している。

銀行と決済サービス業者が提携した場合、本人確認の責任主体はどちらにあるのか。当然双方にあるが、お互いに相手の確認に依存する安易な対応に問題があった点は否めない。

まず、ドコモ口座はセキュリティー設計が甘かった。金融機関に直結したサービスであるにも関わらず、メールアドレスだけで開設が可能であり、金融機関側はリスク評価を正しく行う能力が欠如していた。

電子マネーなどのセキュリティー確保は、クレジットカードと同様に、発行会社の損害賠償責任を明確に規定するしかない。

そこで、金融庁はキャシュレス決済において複数の認証方法で本人確認をするよう銀行などを指導しているが、これだけでは不十分である。盗用のリスクは認証手段を複雑化しても無くならない。

問題の根源は、預金口座を開設するに当たっての本人確認を運転免許証などの身分証の提示とネットバンキングでの顔写真伝送による確認でこと足れりとする現行制度にある。不正に使われる可能性のある預金口座を根絶すれば、問題は解決する。

運転免許証もパスポートも本人確認には不適

預金口座の開設、クレジットカードの発行などに当たっての本人確認には、一般的に顔写真が付いている運転免許証の提示が求められている。マイナンバーカードも運転免許証も持っていない人は、新規の銀行預金口座の開設もままならない。

問題の本質は、運転免許証は本人確認には不十分という点にある。運転免許証は偽造品が巷に溢れているからである。

ためしにツイッターで「#偽造免許」と検索してみてほしい。

3万~5万円といった低価格帯、しかも翌日仕上げなどを謳って注文を受けるツイートがわらわらと出てくるではないか。いまや誰でも安価に精巧な偽物を入手できるのである。

その上、大半の偽造免許証にはICチップが埋め込まれていて、にせ物を見破ることは至難の技である。自撮りの顔写真を送らせて運転免許証と突合したところで、そもそも免許証がにせ物であれば、徒労に終わるのは、言わずもがなである。(FACTA、2020年10月号、72頁)もはや、運転免許証で本人確認を担保することはできない。

さらに、銀行などはコロナ対策も兼ねて対面確認を避け、口座開設などをネットによる取引に誘導、本人確認も顔写真と免許証のコピーのネット伝送で済ませているが、これも本人確認を疎かにする一因となっている。

パスポートについても偽造の氾濫は同様である。さらには、運転免許証もパスポートも持っていない人の本人確認はどうするのか。解決策はマイナンバーカードしか存在しない。

空き家を利用したにせ住所の横行や「口座貸し」の増加にも要注意

もう一つの問題は、ネット取引での銀行口座の開設にしても、運転免許証等の受取りにしても、自宅宛てに郵送する方式をとっている現状である。にせ住所を記入して不正を働くには、社会問題ともなっている「空き家」が利用されている。空き家の住所を使って申請し、ポストに届いた不在通知書を持って郵便局で受取るのである。この手口であちこちの銀行で口座を開設したり、クレジットカードを作ったりするケースが、多くの金融機関で深刻な問題となりつつある。

さらには、国際的なマネーロンダリング(資金洗浄)に日本の中小企業経営者が関与しているケースが相次いで発覚している。海外との取引に紛れ込ませた送金の請負に送金額の2%程度の報酬支払いで勧誘されている。犯罪収益は現金化すると追跡が困難となるので、現金で引き出しやすい中小業者の口座は恰好の犯罪ツールに利用されている。

マネーロンダリングでは、数百万円単位の資金をいくつもの口座を経由して国内外の出金口座に送金する要があるため、多額の資金を送金しても目立ちにくいメガバンクやゆうちょ銀の口座は高値で売買されている。実際に「口座買取」でツイター検索すると、買取り金額は4~6万円と高値。海外留学生などにとっては、帰国時に濡れ手で粟の小遣い稼ぎとなっている。(FACTA、2020年10月号、73頁)

マイナンバーカードと預金口座のひも付け義務化が必須

このように、多彩な金融犯罪から個人の銀行口座を護るにはマイナンバーカードによる本人確認の徹底しかない。

マイナンバーカードの利用目的は、現状では税と社会保障に限定されており、しかも乱用防止の名目でその法定事務をきわめて狭い範囲に限定している。菅政権に求められる改革は税と社会保障に加えて、

①「マイナンバーカード」の利用範囲を、運転免許証や健康保険証など行政事務全般に拡大する。

②それと同時に、民間においても預金口座の開設といった厳密な本人確認が必要な取引には、マイナンバーカードでの本人確認を法律で義務化すること。

以上が不可欠である。

コロナ禍や経済危機のような緊急時に海外並みに迅速な給付を行なうには、マイナンバーに全国民が銀行口座を事前に登録しておくように義務化するしかない。本年6月にはマイナンバーの法改正案が議員立法で提出され継続審査中であるが、この法案では口座情報の登録は任意としており、ナンセンスである。中途半端な改革はしないほうがよい。

マイナンバー導入の原点を再認識すべし

さて、いまいちどマイナンバー制度の原点に立ち返ってみよう。

マイナンバーの正式名称は「社会保障・税番号」である。その導入目的は、公平な課税と効果的な社会保障給付にある。公平な課税には、所得だけではなく、相続税を中心に預金口座など金融資産への付番は欠かせない。マイナンバーとひも付けされていない個人の預金口座は残高を凍結して入出金を認めない措置を講じるべきである。

証券口座はすでにマイナンバーとひも付けされており、これを税務当局だけではなく、地方公共団体でも活用できるように法律改正も行われている。マイナンバーを金融資産の中核である預金とひも付けしない理由はどこにもない。

社会保障の分野でも、所得だけではなく、預金を主体とする金融資産残高を勘案し、負担能力のある者に負担を求める政策が公平化に繋がる。

政府はこのようなマイナンバーのそもそもの必要性と利点、さらには個人情報保護の観点からの施策を国民にくわしく説明して、理解を得る努力を怠ってはいけない。税務署に預金残高とその所在を知られたくないという人は、金融資産を隠して脱税をしたいという一部の国民に限られている。

あえて、反復して強調したいのは、そもそもマイナンバーの目的は、正確な所得捕捉によって困った人を見つけ、その人たちに社会保障給付を行うことである。その手段として適確な本人確認作業が必要となるという認識を共有しなければならない。

このことは、コロナ対策として、困った人に限って30万円を給付したほうが全国民に10万円をばらまくよりも遥かに優れていることは自明であるにもかかわらず、困窮者の特定が不可能といった理由で「ばらまき」に落ち着いた騒動から学ぶべきポイントである。

デジタル化社会で必要なことは、単にマイナンバーの適用範囲を拡大するだけではなく、税や社会保障の大原則にまで遡って、情報活用の抜本的見直しを検討することである。

日本のデジタル化の立ち遅れは「日本の閣僚に台湾のオードリー・タン氏のような天才エンジニアがいないからではない。最も足かせとなっているのは、100年にわたって蓄積されてきた戸籍、商業登記といった紙の処理を前提とした業務と膨大なデータ。それを社会の変化に応じて改善してこなかった歴史だ。」といった政府の怠慢指摘はポイントを衝いている。

「マイナンバーカード」の優れたセキュリティー対策の周知を

マイナンバーカードには、複雑な地紋が施され、特殊なインクを使用するなど、紙幣並みの偽造防止策が講じられている。今までのところ、未遂はあるが、重大な偽造犯罪は報じられていない。

カードの紛失などには、24時間、365日対応のコールセンターが設置されており、漏洩や悪用の危険性がある場合には、申請して別の番号に変更することもできる。

また、番号法では、個人番号利用事務などに従事する者が、正当な理由なく特定個人情報ファイルを提供した場合、4年以下の懲役または200万円以下の罰金または併科という重い罰則が科されている。運転免許証偽造では通常1年以下の懲役で執行猶予付きとなっている現状のほうが問題である。

マイナンバー最後進国からの脱却を急げ

世界中でマイナンバーは社会保障番号であって、これがないと年金がもらえないし、銀行口座も開けない。米国では、この社会保障番号が税金とも結びついているので、コロナ対策としての給付金も迅速に全国民に配られた。

これをさらに進めて、パスポート、公的身分証明書、運転免許証、健康保険証など社会生活全般にわたっての機能を一枚のIDカードで済ませる究極のデジタル化をすでに実現しているのは、東欧の小国・エストニアである。エストニアのこのIDシステムは2007年にサイバー攻撃を受け、情報が漏洩したのを機に、現在はブロックチェーンを用いた強靭なシステムを誇っている。

スエーデンなどの北欧諸国もこれに近い水準に達している。日本もマイナンバーの汎用化に当たっては、法制面の整備だけではなく、サイバー攻撃などにも耐えられるIT技術やAIによる迅速処理の体制を早急に整えなければならない。

(日本個人投資家協会監事 岡部陽二)

(2020年11月1日発行、日本個人投資家協会機関誌「ジャイコミ」2020年11月号「投資の羅針盤」所収)