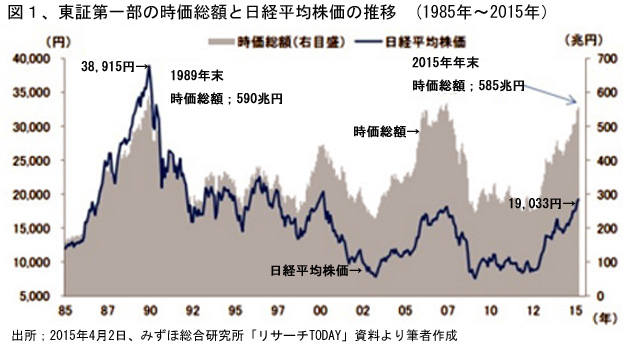

東証第一部の時価総額(終値ベース)は昨年(2015年)5月22日に591.3兆円となり、これまでの最高値であったバブル経済ピーク時・1989年12月29日の590.9兆円を約25年ぶりに更新した。

その後、株価は低迷したものの、年末の時価総額は585.0兆円と年間では15%増え、過去のピーク時にほぼ並んだ(図1)。

日経平均株価のピーク時半値は何故か?

時価総額では過去のピーク時を回復したが、昨年末の日経平均19,033円はピーク時38,915円のほぼ半値、TOPIXも当時の55%程度の低水準に留まっている。

この理由は何か。それが分かれば、今後の株価動向を予想する手掛かりにもなる。

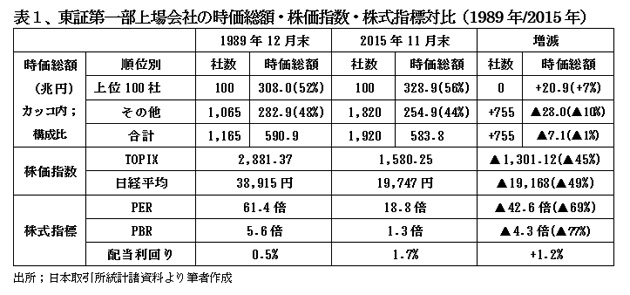

時価総額が並んでも株価が半分に留まっている理由を、アナリストの多くは上場会社数の増加にありと説明してくれる。確かに、東証一部の上場会社数はこの25年間で755社増え、率にして67%も増加している。ただ、東証一部への新規直接上場は極めて少なく、ほとんどが新興市場からの移転と大証との合併による大証単独上場の会社である。これらの東証一部への上場会社は数社を除いて時価総額の小さい会社が多く、会社数の増加だけでは説明しきれない(表1)。

時価総額上位100社の新陳代謝

そこで、時価総額の過半を占める上位100社について見ると、表1の上欄に掲げたとおり、25年間で7%増加している。

この間に、20社が上場廃止(うち経営破綻は山一証券、北海道拓殖銀行,三洋電機の3社、残余は銀行の経営統合・再編によるもの、日本航空、西武鉄道、新生銀行、あおぞら銀行は再上場)、現在も上位100社に入っているのは40社となっている。

この40社の中で、時価総額が増加しているのは15社、2倍以上になっているのはトヨタ、武田薬品、ファナック、デンソー、ホンダ、ブリジストンの6社のみである。

現在の上位100社のうち、ソフトバンク(3位)、ファーストリテイリング(13位)東海旅客鉄道(20位)など新顔60社は、最近の25年間に時価総額を大きく伸ばしており、上位100社の新陳代謝は極めて激しい。

25年間でわが国経済を支える主力企業の顔触れが大きく変わったのは、グローバル競争に打ち克てる成長力を備えて、バブル期よりもしっかりとした株価形成で企業価値を高めている上場会社が輩出している証左として高く評価すべきではなかろうか。

PER、PBRに割安感

次に、PER,PBR,配当利回りといった株価指標(表1下欄)との関係で見ると、1989年当時のPER61.4倍は現在の約3倍、PBR5.6倍は約4倍と異常に高かった。配当利回りは逆に0.5%と当時の預金金利よりはるかに低く、現在の1.7%はかなり高水準である。

バブル・ピーク時の株式指標との対比はナンセンスとしても、直近の米国株PERは18.4%、PBRは2.8倍であるから、日本株には割安感があると見ている外国人機関投資家は多い。この観点からは、現在の株価水準、時価総額ともに過小評価と見るのが当を得た見方と言えよう。

業種別、産業構造の変化に着目せよ

株式市場における主役の交代・変遷は業種別に25年間の増減を対比して見るとより明確に観察できる(表2)。東証区分による主要13業種のうち7業種で時価総額が増加し、6業種で減少している。時価総額の増加が著しいのは、①情報・通信、②輸送機器、③化学・医薬、④サービス業であり、減少の最大は100兆円弱を失った①金融・保険、次いで②電気・ガス、③鉄鋼、④建設業となっている。1989年には金融・保険セクターが1業種で時価総額の30%弱を占めていたこと自体がそもそも異常であった。現在の13.5%でもシェアが高すぎると見るべきであろう。

個人投資家が長期投資の対象銘柄を選定するに当たっては、この産業構造の変化に敏感に対応した売買が肝要である。今後25年を展望して大きく伸びる業種はどこか、産業構造の変化を的確に掴んだうえで、その業種のリーディング企業を見極めたい。

(日本個投資家協会副理事長 岡部陽二)

(2016年1月7日発行、日本個人投資家協会月刊誌「ジャイコミ」2016年1月号所収)