このホームページは「ジャンル別目次」と「作成日順目次」で検索できます。最近の作品につきましては、「作成日順目次」をクリックしてご覧ください。

1997年8月に開設、2007年8月に全面改訂したものです。17歳の時の作品が一番下に入れてあります。ジャンル別最下段に「亡き両親のHP」も作りました。

2018年2月に、自分史「国際金融人・岡部陽二の軌跡~好奇心に生きる」を上梓しました。アマゾンのKindle版の電子書籍も刊行、このホームページにも全文をアップしました。ジャンル別では左欄の一番上に「目次」順に33編に別けて入れてあります。

銀行勤務36年のうち、13年半を英国ロンドンで過ごしました。時あたかも、金融ビッグ・バンと民営化を柱とするサッチャー改革やベルリンの壁崩壊に始まる東西冷戦の終結、EU統合の進展を背景とした政治経済の転換期でした。そのような時期に、ロンドンに駐在して欧州のみならず、中東からアフリカまでをカバーして、国際金融の真髄を垣間見ることもでき、得がたい経験を積むことができました。

銀行退職後に、思いがけずフルタイムの大学・大学院教授として医療経営論などを担当、これまでの経験とはまったく分野の異なる医療経済・経営の教育・研究を手掛けることになりましたのは、私にとっては人生を二倍に生きることが出来たような幸せでした。

自分史には、生い立ちに遡って、記憶に残っている主な出来事を網羅した積りですが、読み返して見るとまだまだ書き足らないところもあり、これから補足して参ります。

自分史にひらく一輪梅の花 陽二

2018年2月吉日

略歴

2024年5月02日

「同意なき株式買収」時代の幕明けで 日本企業は成長のスピードを早めるか?

日本株はここにきてようやく長い停滞を抜けた感があるが、米国と株価推移を比較すると、言うまでもなく成長のスピードには決定的な差がある。

この差をつくっている決定的なものは「M&A」、企業買収ではないかと思われる。友好的な買収・合併は増えているものの、「同意なき買収」が排除されてきた日本の企業風土にも問題が潜んでいるのではなかろうか。この点に絞って考察してみたい。

欧米に比して、日本では同意なきM&Aが極端に少ない

企業が成長する際に必要となるのは設備投資、研究開発費、そしてM&Aである。

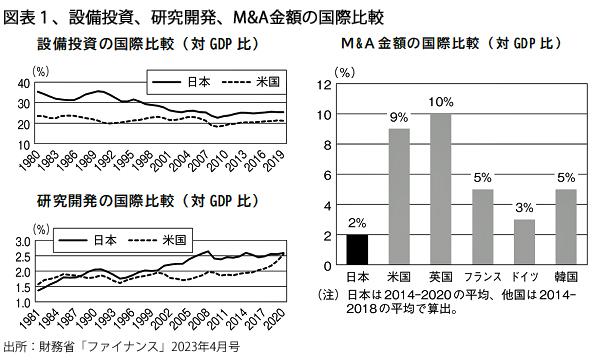

下のグラフは、財務省広報誌『ファイナンス』のレポートに掲載された、これらの取り組みの国際比較である。

設備投資および研究開発(対GDP比)においては、日本は米国に劣後することはない(図表1の左側)。ところがM&Aの金額においては大きな差がある(同右側)。

「技術やネットワーク等を既に有している既存企業を取り込むことによって〈時間を買える〉M&Aにより、米国企業は急速な成長を実現していると考えられる。今後、成長を志向する日本企業においては、同様にM&Aの積極的な活用が必要不可欠となるであろう」と同レポートは論じている。

昨年の夏、経産省は「企業買収における行動指針」で、これまで「敵対的買収」と呼ばれていたM&Aを「同意なき買収」というフレーズに言い換えた。この呼称は一挙にマスコミでも定着した。

呼称は変わってももちろん、敵対的M&Aの本質が変わるわけではない。株価つり上げで被買収企業株主の歓心を買い、市場で株式買い漁って議決権の過半数を抑え、現経営陣が反対するM&Aを強引に成功させるという、いわば「仁義なき弱肉強食」である。

この「同意なき買収」は、昨年2件が成功裡に終結した。ひとつは昨年ニデック(旧日本電産)によるTAKISAWAの買収であり、もう1件は本年3月、第一生命によって公然と行われたベネフィット・ワンの買収である。

筆者は、同意なき買収の盛行が、低PER・低PBRの企業を市場から淘汰する役割も果たし、株式市場を活性化させる大きな起爆剤になるものと確信している。したがって、上場企業の買収防衛策導入に対して株主は必ず「否」と投票するべきであると主張してきた。

15年間封印されてきた「同意なき買収」のこじ開けに経産省が尽力

昨年まで敵対的買収と呼ばれてきた「同意なき買収」は、2019年から年間2~3件は行われている。(図表2)

しかしながら、これまでの成功案件を検証すると、①伊藤忠~デサント、前田建設~前田道路は、買収企業による100%の株式取得ではなく、被買収企業が今も上場企業として存続している、②コロワイド~大戸屋、ニトリHD~島忠、日本製鉄~東京製綱は、業績不振で赤字が続き単独では生き残れない企業に対する救済合併、③SBIHD~SBI新生銀行はすでに実質支配下にある銀行子会社を非上場化する目的で3.7%のみの公開買い付けを行った技術的なM&Aである。

これに対し、ニデックから株価の2倍という高い買収価格を提示されたTAKISAWAは、創業来100年の旋盤の専業メーカーで、利益は低迷しているものの、売上は伸びているポテンシャリティーの高い企業であり、エムスリーによる買収で合意済みの価格を上回る価格を第一生命HDから提示されたベネフィット・ワンは業績極めて好調、株価も高進を続けてきた超優良企業である。この2案件は、被買収企業が将来性豊かな優良企業である点、これまでのM&Aとは、一線を画しているものと判断される。

敵対的買収2件の不幸な結末で市場が委縮

日本での敵対的買収の第一号は、時代の寵児ともてはやされ、ピーク時には時価総額8,000億円を超えた堀江貴文社長が率いたライブドアによるフジテレビを傘下に持つニッポン放送のTOB成功であった。ライブドアによるニッポン放送株の買占めは2005年4月に過半数を抑えて決着、さらにライブドアの第三者割当による増資1,200億円をフジテレビが引き受ける形での和解が成立した。ところが、この第三者割当増資の根拠となった2004年9月期の有価証券報告書に虚偽記載があったとして堀江氏は起訴され、2009年に有罪が確定、結局このM&Aは失敗に終わった。

同じ時期に大きな話題となったのは、2007年に創業100年を超える老舗食品メーカーのブルドックソースが米系ファンドのスティール・パートナーズから仕掛けられた敵対的買収事案であった。双方の交渉は決裂して、ブルドックソースは急遽買収防衛策を導入、法廷闘争に持ち込み勝訴、スティール社は買収に失敗した。ブルドックソースは防衛に成功したものの、防衛に21億円を費やし、その後の業績も長期にわたって低迷している。

スティール社は、その後サッポロビールの買収などを試みたものの、結局すべて失敗して日本市場から撤退した。

この時に買収防衛策を承認した最高裁の理不尽な判決は、上場企業に一部の株主の議決権を特別扱いする防衛策の導入ブームを惹起し、外国人投資家の日本市場離れを加速させるという負の副産物まで遺した。

「同意なき買収」の嚆矢、ニデックと第一生命が市場活性化の先兵となるか

このような不幸な経緯から、欧米では一般化している同意なきM&Aも「和を以て貴しと為す」日本の企業風土にはそぐわないとまで論評する向きもあった。

ところが、ライブドアとブルドックソース事件から15年を経た今日、状況は一変している。

ニデックに買収されたTAKISAWAは、かろうじて利益は黒字を保っているものの、PBRは0.5に留まっている典型的なPBR1倍割れ企業である。ニッデックはすでに同様の工作機械メーカーをいくつか立て直した実績を持っているので、その経営手法でTAKISAWAを高収益に変身させる狙いである。それにしても、2倍という高株価での買収はその成否が注目される。

ニデックの永守会長・CEOは、この同意なき買収が経産省のお墨付きである点を執拗にアッピールしているが、同氏の経営手腕には誰しも一目置いているので違和感はない。

他方、行儀のよいサラリーマン社長経営の第一生命が、ベネフィット・ワンをエムスリーから突如横取りしたのは衝撃的であった。

図表1で次に挙がっているブラザーによるローランドDGへの同意なき買収提案も、第一生命同様に横取り案件である(現在進行中)。米ファンドのパシフィック・パートナーズと組んだMBOのためのTOBを実施中に、ブラザーが突如殴り込みをかけたものである。4月26日には、MBO側がブラザーの提示価格を上回る価格を提示、 事態は2転3転しており、終結にはまだ時間が掛かりそうである。

次いで3月21日には小売業向け物流大手のAZ-COM丸和ホールディングスが、低温物流を手掛けるC&Fロジホールディングスに対し、5月上旬を目途にTOBを実行すると発表した。

この2案件はともに、TOB開始の条件として被買収企業の賛同は入っていない。両案件とも昨年から買収提案を水面下でしてきたが、断り続けられたことにしびれを切らして同意なきM&Aに踏み切ったものと見られており、手法は一段と激化している。

ニデックと第一生命に続く「同意なき買収」提案が、今や堰を切ったように目白押しに出現してきたのは、注目に値する。

「経産省が作ったパンドラの箱を永守氏が開け、それが瞬く間に伝播していく。まさに仁義なき大買収時代が始まったのではないか」と「選択」誌4月号の評者は喝破している。

「同意なき買収」の盛行による市場の活性化と企業の生産性向上に期待

「同意なき買収」は、その対象となった会社の株主の立場から見るとどうであろうか。

第一に、真摯な経営を目指す買収であれば、市場価格より何割も高い価格で保有株を買取ってくれるメリットは大きい。第二に、買収は失敗したとしても、経営者は、被買収の脅威から逃れるべく収益力強化を図る経営改善に力を入れざるを得ず、自社の利益はもとより社会全体の利益にも繋がる。

経営者個人(取締役)の利益から見れば、自分の解任につながる「同意なき買収」は悪辣な行為であり、買収されないよう防衛策を講じるのは当然だろう。

しかしながら、株主にとって買収防衛策の導入は適切ではない。防衛策の基本は既存株主に新株引受予約権を与えるなどして株主の権利に差別を設ける株主の差別化である。

取締役の選解任は株主総会の決議によるとされているにもかかわらず、被選任者である取締役が選任者である株主の構成を恣意的に変更させる邪な行為だからである。会社の機関間の権限分配秩序にも反する。

昨年8月に経産省が公表した「企業買収における行動指針」では、ここまで踏み込んだ議論を尽くして、以前は一般的であった「敵対的買収はけしからぬ」という見方を真っ向から否定している。「被買収会社の取締役は、仕掛けられた買収提案が自社の企業価値等が向上するかどうかを判断し、向上すると判断するのであれば、反対する根拠はない。判断基準は、企業価値等の向上というメルクマールだけである」としているのは、思い切った発想の転換と評価できる。

もちろん、被買収企業の同意を得るべく協議を重ねる要があるのは当然ではあるが、同意前に買収の価格や相乗効果を示すことにより、株主に直接働きかけ、株主が賛同すれば、経営陣もそれを尊重せざるを得ない。このような状況を作るのは、ぬるま湯的経営から脱却させるための有力な手法となる。

買収・被買収双方の株主利益を第一に考える成長戦略としてのM&Aが増えれば、産業の再編が進み、資本市場も活性化するものと期待される。

経産省の指針が示しているような「望ましい買収」が活発化し、活発なM&Aによって企業の新陳代謝が進み、経済成長が加速することを期待してやまない。

(日本個人投資家協会 監事 岡部陽二)

(2024年5月2日発行、日本個人投資家協会機関誌「ジャイコミ」2024年5月号、「投資の羅針盤」所収)