転換社債は商法改正により2004年4月1日より「転換社債型新株予約権付社債」という呼称に変更された。通常は、Convertible Bondの頭文字をとってCBと呼ばれている。CBには転換請求期間内であれば、CB発行企業の株式に転換することができる権利(新会社法では「新株予約権」)が社債券に付いているメリットがあるので、社債の利率は低く,ゼロ%の場合も多い。株式への転換により発行される株式一株に対して要求されるCBの額面金額を「転換価格」と称し、かつては、転換価格決定日の株価を基準として、その5~10%程度上乗せした一定の価格が転換価格とされていた。

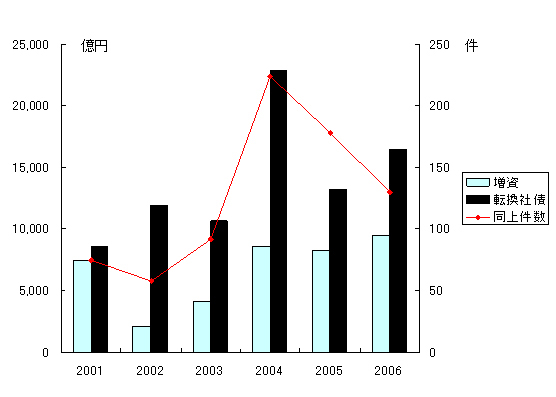

ところが、上述の商法改正を機に転換権は新株予約権となり、条件設定も自由化されたため、転換価格を定期的に修正して転換価格が株価を下回る条件のいわゆるMSCBの発行が2003年から活発化した。MSCBは和製英語Moving Strike Convertible Bondの略で、外国では通じない。下図に見られるとおり、近年は上場企業の資金調達源としてCB発行が増資を大幅に上回り、そのCBの80%以上をMSCBが占める状況が続いている。本稿ではこのMSCBの弊害について考えてみたい。

1、MSCBの条件と発行企業の顔触れ

MSCBの社債としての条件は、期限3~5年、金利はゼロ%が一般的。株式への転換条件は、3~5営業日の終値平均株価の90%とし、転換価格の修正頻度は毎月、下限転換価格を当初株価の50%、上限を同150%~200%と設定したものが大勢を占めている。しかし、なかには下限転換価格の設定がないもの、修正頻度を毎週とするものなど発行銘柄ごとに条件の振幅が大きい。

当初、MSCBを発行するのは、業績が長期低迷しており、株価も低く、通常の公募増資は到底できない企業がほとんどであった。一件の発行額も数十億円程度と小さく、引受先も最終的には海外のヘッジファンドなどに繋がっているケースが多かった。2005年2月にはライブドアがフジテレビの買収資金調達を目的に800億円の大型MSCBを発行、物議を醸したが、これを機にMSCBが一般化し、2005年2月にはフジテレビがニッポン放送子会社化のためにMSCB 800億円を発行した。

増資と転換社債型新株予約権付社債の発行額・件数推移(2006年は9月までの実績)

今年3月には日本板硝子がピルキントン社の買収資金としてMSCB 1,100億円、4月には一件の発行額として最高となった冨士写真フィルム2,000億円、5月には双日が二件で3,000億円など大手企業の大型MSCB発行が相次いで行なわれた。

本年後半に入ってからは、新興市場の株価急落の一因としてMSCBの過剰発行が問題視され、発行額は減少に転じている。しかしながら、社債と切り離した新株引受権のみの売却取引や社債の代わりに銀行貸出を活用する仕組み取引などMSCB・新株引受権がらみの業務はますます多様化し、ごく最近にMSCB業務に特化した証券会社も設立されている。

2、MSCBの問題点と個人投資家としての対応策

MSCBのスキームは、二つの特徴を持っている。一つは転換価格下方修正条項が付されているにもかかわらず、株主総会にかけることなく取締役決議だけで発行が可能であるという点である。もう一つは、証券会社やファンドに対する第三者割当発行という形がとられている点である。

下方修正条項の結果、MSCB保有者(引受証券会社)は常に時価より10%低い価格で株式を取得できるという恩恵に浴している。それにもかかわらず、これが有利発行には当たらず、既存株主の株主権侵害ともならない(したがって、株主総会の決議を要さない)と日本証券業協会などは解釈している。その根拠は、MSCBも新株発行増資の場合と同様の判断基準によるべきことにある。

確かに、公募増資の場合には、発行価格について10%までのディスカウントが認められているが、これは発行決議日から新株の効力発生日の間に株価がその程度は下落する可能性などのリスクが考慮されたものである。しかしながら、MSCB保有者は、先物で売り繋いだり、借株をして先に売却したりするなど株価変動リスクを回避する手段を持ち合わせており、転換価格が下方に修正される限り、常に利益を確保することができる点、新株発行とは本質的に異なった取引である。

また、公募増資の場合には新株取得者が分散しており、既存株主も応募することができるが、MSCBは証券会社が一括して引受け、みずから転換して株式を売却するので、株価が下落した場合には、特定の第三者を利することなり、反射的に既存株主の株主権は侵害されるものと考えられる。

市場関係者はこのような問題点につとに気付いているが、企業経営者にとっては、MSCBはもっとも安直な新規資金調達手段として麻薬のような魅力があり、引受証券会社にとっても、確実に利益が挙げられる甘みの大きい取引であるため、規制には消極的である。

それでも、いくつかの動きは見られる。その一つは、MSCBや第三者割当増資などにより、新株が発行済み株式総数の20%を超えるような場合には、事前に株主総会の承認を求めるべしという東京証券取引所の要請である。このような行動基準の設定は一応の評価はされるが、企業の対応としては、おそらく一回の発行額を20%以内に抑え、頻繁に発行するという方向であろう。現に、すでに過去3年の間にMSCBを10回発行している企業も存在する。

もう一つは、野村證券の対応である。野村は2003年12月にMPO(Multiple Private Offering)というMSCBとは一線を画した独自の方式を考案し、商標登録まで行なっている。MSCBはもともと同社が考え出した仕組みであるが、その弊害に気づくのも早く、①割当を受けたCBを第三者には転売しないこと、②時期を分散して転換後の株式を売却していくこと、③空売りによる株価の売り崩しを目的として貸株を利用しないことなどをMPOのルールとして具体的に明言している。同社がこの縛りを厳格に守ってくれるのであれば結構なことであるが、逆にみれば、同社以外の証券会社はこのようなルールには縛られず、転売、一括売却、借株の事前売却など何でもありの世界ということである。

その結果として、「ライブドア」をはじめ、[北の家族]「ケイビー」「イタリアード」など多くのMSCB発行企業が倒産し、長期にわたって株価低迷に喘いでいる新興企業も続出、日本板硝子など大手企業の株価も冴えない。個人投資家としては、投資判断に当たって「転社」の発行内容をよく確認することであろう。MSCB発行銘柄への投資にはくれぐれも用心するしかない。

(2006年11月5日発行、日本個人投資家協会月刊誌「きらめき」2006年11号所収)