1、ソブリン・ウェルス・ファンド(SWF)の急増

ソブリン・ウェルス・ファンド(SWF)は、国家が運営する投資ファンドで、「政府系ファンド」や「国富ファンド」と訳されている。原油の価格高騰で潤う中東諸国やロシア、ノルウェー、先進国向け輸出が急増しているアジア諸国などが外貨収入や外貨準備を原資として、投資対象を従来の米国債主体の運用から、株式・不動産関連・デリバティブなど広範な金融商品に拡大して、積極運用を図るようになった点が注目されたものである。米ドル安リスクへの対応も、SWF拡大の一因となっている。

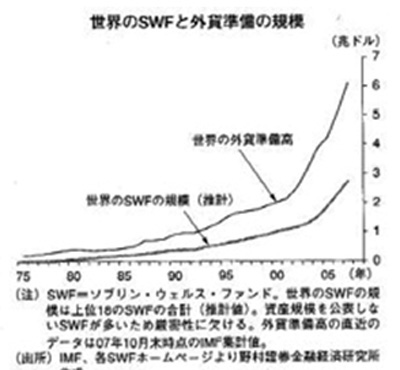

SWFは、1953年にシンガポール政府が設立、その後GICに改組、Tesmasekを新設、1960年にはクエート政府がKIAを設立するなど歴史は古いが、2000年代に入って、世界の外貨準備総額が3兆ドルを超えた辺りから急増し、SWFの投資規模総額は、下図のとおり、現在約2.5兆ドルから3兆ドル(330兆円)と推計されている(外貨準備6兆ドルの一部は二重計上されている)。

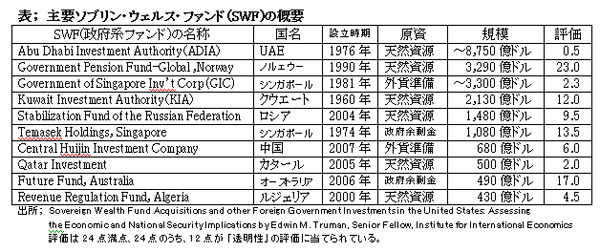

SWFの動きにことさら注目が集まったのは、昨年に入ってからである。まず、中国の中国投資有限公司新設がある。このSWFは次表「主要SWF一覧」にあるように、設立時から主要SWF中6位と規模が大きい。さらに、サウジアラビアやドバイなどの中東産油国が追随を表明している。

次いで、昨年8月来サブプライム関連商品への過大投資で巨額の損失を計上して資本金が棄損したた大手銀行や投資銀行の増資要請にSWFが積極協力したことである。最大規模の投資は、シンガポール投資庁(GIC)のUBSに対する98億ドル、アブダビ投資庁(ADIA)のシティーバンクに対する75億ドルで、次いで中国投資有限公司のモルガン・スタンレーへの50億ドル、シンガポールのTemasekからメリル・リンチへの50億ドルの投資など、まさに目白押しである。

SWFの資産配分は、半分以上が株式で、次いで不動産向けの投資が大きいものと推定されている。これまでの投資手法は、優良株中心の純投資が基本で、M&A関連や経営支配的な投資は回避してきた感が強い。ことに、中東諸国のSWFは一銘柄への投資を5%以下に抑えるなどの分散投資を基本としてきたところが多い。

しかしながら、一方でインドネシアの通信大手インドサットとテルコムテルの株式をそれぞれ40%、35%を保有するシンガポールのTemasekが独占禁止法に違反したとして、インドネシアの裁判所から株式の売却命令を受けるなど、SWFの投資活動が国際紛争に発展するケースも出ている。ロシアや中国の政府ファンドの政治的な動きを警戒する向きもある。

昨年9月にはアブダビ投資庁の子会社がコスモ石油の第三者割当増資を引受け、同社株の20%を保有する筆頭株主となった。今後は、SWFの活動も多角化し、M&Aに注力してきたヘッジ・ファンドとの競合や、場合によっては協調といった局面も予想され、G7での議論にまでなっている。

SWFの投資手法で注目すべきは、政府運営のファンドはあるものの、そのほとんどは官僚が運営するのではなく、プロのファンド・マネジャーやリスク管理者に一任している点である。筆者がかつて往訪したシンガポール投資庁では、ファンド・マネジャーは民間からの公募で、報酬は成果給のシステムを採用していた。彼らは、政府の職員には違いがないが、その意識は投資銀行のスタッフとまったく変わらない。中東諸国のファンドでも、トップには政府高官が就いていても、投資実務は民間から雇ったプロに任せており、さらにその評価をスイスの銀行家などに委託していたのが、印象的であった。

2、わが国外貨準備の運用

わが国の外貨準備高は2007年12月末で9,733億ドルと、1兆ドル目前に迫っている。2003年から2004年にかけての円高食い止めのための35兆円に上るドル買い介入により急激に膨らんだのち、その後も、保有外貨の運用益により年間300億ドル程度は着実に増加している。

このような状況下で、中国のSWF設立などにも刺激されて、昨年7月にシンガポールを訪れた山本有二金融担当相は、同国のGICやTemasekを視察し、わが国も外貨準備運用の弾力化を検討すべきと問題を提起し、昨年12月には「資産効果で国民を豊かにする議員連盟」を設立して、日本版SWFの設立を提言している。

このような動きを財務省は黙殺しているが、日経紙は昨年7月25日付けの社説「外貨準備運用は入念さが必要」で「外貨準備も国の資産であるから、運用のあり方を議論するのは当然である」とし、「経済教室」欄で賛否両論の議論を掲載している。

積極運用反対論者は、外準の水準圧縮を主張しているが、日米間の政治・経済関係からして、米国債を売却して外準を圧縮するのは、ドル安促進に繋がり、現実的には当面は不可能に近い。

外準の運用益による自然増を止められない理由は、外国為替資金特別会計法で、外準の増加分を円建ての「外国為替資金証券(為券)」で賄うと規定しているところにある。しかも、この為券は外貨を新規に買入れた場合だけではなく、受取った外貨利子見合い分についても自動的に発行される。まさに、外貨投資を短期の円借り入れで行う円キャリートレードを、政府が行なっているのである。

日経「経済教室」での伊藤隆敏氏の主張は、この受取利子見合い分年間約300億ドルについては、為券を発行して外為特会で保有するのではなく、新設する政府投資基金で受入れ、民間から運用のプロを登用して別途積極運用するべきとの提案で、これは傾聴に値する良案である。

こうすれば、外準の増加は止まり、毎年の一般会計への繰入れは減るが、外為特会が抱える大きな為替変動リスクへの備えにもなり、全額正味資産であるから、自由な積極運用が可能となる。

(日本個人投資家協会理事 岡部陽二)

(2008年2月5日、日本個人投資家協会発行「きらめき」2008年2月号所収)