1、米銀の破綻急増~商銀モデルの終焉か

一昨年秋にサブプライム問題に端を発し、昨年5月のベアスターン救済を経て、昨年9月には史上最大の負債総額約64兆円というリーマン・ブラザーズの倒産劇とAIG救済が相次いで、金融危機の山場を迎えた。今回の米国発金融危機は、このような投資銀行の高レバレッジ経営とCDSなどのデリバティブの蹉跌といった証券化業務やさらに高度な金融技術取引の行き詰まりにあって、預貸金を中心とした伝統的な商業銀行業務は比較的健全に運営されているものと認識されていた。

ところが、2008年に入ると、1995年来一桁、2005・2006年には皆無であった商業銀行・貯蓄金融機関の破綻が相次ぎ、2008年には年間25件、本年は10月末までで115件、年間では140件を超えるペースで破綻が急増している。破綻件数では、1988・1989年には両年で1,000件超のS&L破綻が記録されたが、今回の危機では大規模金融機関の破綻が多いことが特徴となっている。

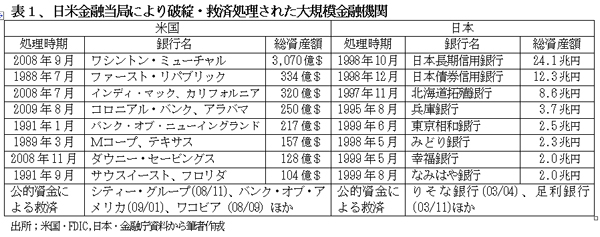

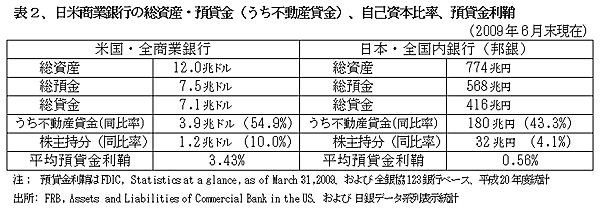

主だった破綻だけでも、表1にあるとおり、昨年7月にカリフォルニア州のインディ・マック銀行、9月には総資産3,000億ドル超の貯蓄金融機関最大手であったワシントン・ミューチャル銀行、本年8月にはアラバマ州のコロニアル銀行とこの三行とも歴代4位内に入る大型倒産である。破綻銀行の総資産規模では、20年前のS&L危機の数倍に上ることは間違いない。

これに加えて、昨年秋以降、シティー・グループ、バンク・オブ・アメリカ、ワコビアの大手3行がオープン・バンク・アシスタンスという例外的な公的資金注入で救済された。この方式の導入で、預金保険で保護される預金者だけでなく、債権者や株主まで保護される結果となった。

シティー・グループやバンク・オブ・アメリカの経営危機は、傘下に抱えている投資銀行部門(シティーは、スミス・バーニーやソロモン・ブラザーズ、BOAは今回吸収したメリル・リンチなど)にあるものと思われていたが、最近に至り投資銀行部門はむしろ収益源に転化、問題は商業用不動産向け貸金の不良債権化にあることが明らかとなっている。以下に、この問題点を分析してみたい。

(1)米銀破綻急増の原因と先行き見通し

景気底入れ感が出てきた今年に入って米銀の破綻が急増している原因は、挙げて商業用不動産向け貸金の不良債権化にあると分析されている。米銀の不動産貸金は表2にあるとおり、総貸金約400兆円の過半を占めている。住宅ローンなどを除く商業用不動産向けローンは、大銀行で総貸金の30%程度、中小銀行では50%を超えているところが多いと見られている。住宅だけではなく、商業用不動産価格もピーク時対比では30%程度下落しており、貸付先の太宗を占めるショッピング・センターでは、テナントの売れ行き不振で賃料支払遅延や閉店退去が相次いでいるためである。

米銀の破綻の先行きについては、米国経済全体の回復如何に掛っており、見方が分かれている。もっとも、FDIC自身経営に問題がある銀行数を416行と発表しており、小規模の破綻がしばらく続くことは間違いないものの、これが再度の金融危機に繋がるとの見方は少ない。また、FDICなどによる銀行経営のモニタリングは厳格に行なわれており、破綻処理もきわめて迅速に手際よく行なわれているので、金融システム全体が大きな混乱に陥る懸念はなさそうである。

(2)預貸金業務を主体とする伝統的な商業銀行業務モデルの破綻とその日米比較

米国商業銀行の総資産は過去10年間でほぼ倍増したが、その過半は不動産関連の融資とその証券化商品への投資が占めている。融資については、表2に見られるとおり、総貸金の55%が不動産貸金であり、証券投資については、総額2.3兆ドルのうち1兆ドルが不動産などの証券化商品が占めている。まさに、不動産投融資銀行であって、産業金融の担い手としての影は薄い。この米銀経営の財務構成を、表2で邦銀と対比して見ると、次のような類似点と相違点が指摘できる。

(1)米銀の総資産は近年急増しているが、それでもGDP約15兆ドルの0.8倍であるに対し、日本の民間銀行総資産はGDPの1.4倍と大きく、間接金融中心の金融構造となっている。

(2)総貸金に占める不動産貸金(商業用不動産向けと住宅ローンなどの合計)の比率は、米銀54.9%、邦銀43.3%と両国ともに約半分を占めている。米銀・邦銀ともに、高収益が期待できる不動産金融に大きく依存している構図は共通している。この結果、担保不動産価格の値下がりで、邦銀は90年代に、米銀は2007年以降に巨額の損失を蒙り、財務基盤を大きく劣化させた。日米ともに、商業銀行業務の重点を不動産金融と証券業務に移し、低収益の産業金融からは撤収している。邦銀は148兆円の預金超過であり、貸し渋りや貸し剥がしは貸出資金が不足しているからではない。

(3)破綻や救済が相次いでいるにもかかわらず、米銀の平均預貸金利鞘は3.43%と邦銀の0.56%の6倍以上の高収益を挙げている。リスクをとるために必要な中核となる自己資本(株主持分)比率も、米銀は10.0%と邦銀の4.1%比格段に充実している。因みに、三井住友FGの株主持分比率は3.2%、みずほFGは2.5%(会社四季報2008年第4集)と平均よりさらに低い。収益力と自己資本の充実度から判断するかぎり、米銀の活力が勝っているものと思われる。

2、大手米銀の復活~ユニバーサル・バンキング時代の到来か

米銀の破綻は小体銀行のみに留まらず、伝統的な預資金業務中心に比較的手堅く経営されてきたものと思われていた多数の中堅商業銀行が、不動産貸付の貸倒れ累増によって行き詰ったものである。今後は貸金需要の減退もあり、預貸金業務中心では、米国の商業銀行経営は立ち行かなくなるものと予測される。

ところが、一方で、投資銀行業務を抱き込んだ大手米銀は、金融危機で蒙った巨額の損失を克服して不死鳥のように蘇りつつあるようにも見えるので、大胆に銀行業務変貌の今後を見通したい。

(1)本年第2・第3四半期の大手米銀好決算と今後の見通し

9月14日には、ニューヨーク株式市場でのダウ平均が約1年ぶりに一時1万ドルの大台を回復した。米景気は大底を脱したとはいえ、順調に回復軌道に乗っているとは思えない。したがって、米国株の急回復は、世界的な金融緩和で溢れた大量のマネーが実体経済の改善を上回るスピードで回転し始めた結果との見方が強いが、これを反映して大手米銀の業績は好調である。

第3四半期の決算で、ゴールドマン・サックスは純益が32億ドルと前年同期の3.8倍を計上、JPモルガンは不良資産の前倒し償却をしたうえで増益、シティー・グループも黒字を確保した。ただし、前期黒字であったバンク・オブ・アメリカは10億ドルの赤字に転落している。

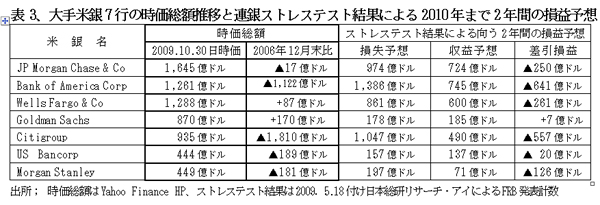

この結果、表3左欄に見られるとおり、JPモーガン、ウエルズ・ファーゴ、ゴールドマン・サックス3行の本年10月末時価総額は、金融危機前の2006年末とほぼ同一か若干ながら上回る水準にある。大手米銀の今後の収益見通しは難しいが、本年5月にFRBが発表したストレス・テスト(健全性審査)の結果は、相当甘い判定と言われてはいるものの、大いに参考となる。この結果は表3右欄に掲げたとおり、ゴールドマンを除き、大手6行ともに2010年末までの損失が収益を上回る予測となっている。なかでも、シティーとバンカメは自己資本の過半を失うと予測されており、大幅な増資を続行しなければ、業容を縮小するしかない。

(2)世界銀行ランキングの変貌と大手米銀躍進の要因

一方、大手米銀の国際金融界におけるプレゼンスを、昨今もっとも重視されている中核的自己資本(公的資金を除くティア1)のレベルについてみると、表4のとおり、JPモルガンとバンカメが一・二位を占め、上位15行に米銀5行が入っている。邦銀や欧州勢の地位が落ちて、10年前には下位に甘んじていた大手米銀が大躍進してきた様が看てとれる。しかも、最近数年間、トップを走ってきたシティーが凋落し、JPモルガン、バンカメとウエルズ・ファーゴの躍進が顕著である。

今回の金融危機は、挙げて米国の大手投資銀行の強欲が自らの墓穴を掘った結末とされている。そのなかで生き残ったのは、バンクホールディング・カンパニーに転換してFRBの傘の下に逃げ込んだゴールドマンとモルガン・スタンレーの2社だけであった。

もう一社、10年前にシティー・グループに吸収された旧ソロモン・ブラザーズは、逆にシティーを飲み込み、今回の危機を演出した元凶となったが、ソロモンも本当の終焉を迎えた。シティーでは分散された各部門が、どの部門も責任をとらない無責任体制になっていたことが、致命傷になったものと言われている。

一方、JPモルガンは商業銀行業務と投資銀行業務を有機的に融合してシナジー効果を挙げてきた。同行の巧みな合併戦略には、目を瞠るものがある。JPモルガンは2000年に、Chemical Bank が中核となっていたChase Manhattan Bank とJ.P.Morgan & Coが合併して設立され、2004年に Bank One Corpを吸収、 2008年には一旦破綻した Washington MutualをFDICの管財人から譲り受け、さらにFRBが救済を決断した Bear Sternsを一株わずか10ドルで買収した。

FRBがベア・スターンズの救済を決断したのは、当時想定元本で77兆ドルという金融デリバティブの最大保有者であったJPモルガンの連鎖倒産を回避するためであった、とする解説も聞かれる。JPモルガンはそれほどに元来投資銀行指向であったが、ベア・スターンズを傘下に抱えることにより、投資銀行業務を一段と強化する態勢を整えたことは間違いない。

J.P.Morgan & Coは、グラス・スティーガル法下では、米国内での投資銀行業務を禁じられていたが、以前から欧州各国では現地法人化して幅広い投資業務を展開、そのリスク管理にも優れていた。筆者も欧州駐在時に邦銀が見習うべきモデルとして同行欧州現法の戦略を研究した経験がある。

メリル・リンチを抱え込んだバンカメがシティー・グループ崩壊の轍を踏まないかどうかも注目されるところである。

わが国でも、メガバンクによる証券会社の買収や投資銀行業務の強化が進んでいるが、国際金融市場で生き残るには、商業銀行と投資銀行とのシナジーをフルに発揮できるユニバーサル・バンキング型の経営体制が確立できるかどうかの成否に懸っている。

(岡部陽二・医療経済研究機構専務理事、元広島国際大学教授、元住友銀行専務取締役)

(2009年12月1日、財団法人・外国為替貿易研究会発行「国際金融」第1207号 p36~39所収)