「昨年10月に東証上場の3銘柄のJ-REIT(不動産投資信託)を買って、今年4月に売り抜けたところ、その間の値上がりで4割ほど儲かった。このREIT投資を奨めてくれた友人にいたく感謝している」という話を耳にした。確かに、4月までの6ヵ月間に日本のREIT価格は42%(3ヵ月で29%)上昇している。

このディールを非難する気は毛頭なく、むしろ短期間で手仕舞った気風のよさを称えたいが、この際、REIT投資の本来の視点について少しく考えてみたい。

わが国の不動産価格は、商業ビルなどを中心にアベノミクスによる円安・株高の副次効果で昨年末来急上昇に転じている。ただし、全国平均の地価はようやく底を打った感はあるものの、一部の地域を除いて上昇トレンドにあるとは言えない。不動産価格の上昇が見られるのは、供給減から需給がタイトになるものと見込まれている東京区部のオフィスビルや流通倉庫など賃料上昇が見込める物件に限られている。

東証J-REIT指数は昨年の安値819ポイントに対し、今年の4月末には1,615ポイントと、この間に2倍近く上昇、5月14日には、1,427ポイントに反落している。この価格急騰の原因は投資不動産物件の価格の上昇によるものではなく、日銀による異次元緩和の効果として、市場での需給が逼迫し、「REITの平均利回り-10年国債利回り」で算出される「リスクプレミアム」の急速な縮小によるものである。

最安値時の平均配当利回りは6.5%程度であったが、価格の上昇に伴い、表1に示したとおり、本年2月には4.4%、4月末には3.5%にまで低下した。それでもJ-REITの「リスクプレミアム」4%弱は、米・英・豪の1%台と比較すると高く、フランスとともにまだ縮小の余地があり、J-REITの価格はさらに上昇すると予測する見方もある。

一方で、市場を攪乱したアベノミクス効果は長続きせず、国債利回りの急上昇も懸念されるうえ、将来的には人口減により都市の空洞化が進むことから、年内のJ-REIT指数は1,400~1,500ポイントで推移するものの、来年には1,200ポイント程度まで下落して然るべきとの見方も根強い。これは、わが国の不動産市場については3%程度の「リスクプレミアム」は不可欠との考えを根拠としている。

REITは本来投資不動産から得られる賃料を配当原資とした債券に近い利回重視の金融商品であって、株式のように内部留保増を期待しての値上がり益追求型商品ではない。したがって、利回り重視の投資姿勢に徹するべきである。J-REIT価格が4割上昇した本年4月までの6ヶ月間に不動産株は7割以上暴騰しているので、値上がり益期待の投資であれば、J-REITよりも不動産株に投資すべきであった。また、アベノミクス期待であれば、円安で潤って大きく値上がりした自動車株などに投資した方がよほど賢明であったろう。

この利回り重視の原点に立ち戻れば、やはり配当利回り4~5%程度以下の局面での新規投資は手控えて、J-REIT価格の低下を待つのが投資の鉄則である。もちろん、銘柄によっては、低利回りでも物件の値上がりを見込めるケースも例外的にはあろうが、平均配当利回りに収斂するJ-REITファンドなどは魅力に乏しい。

一方、世界のREIT市場に目を転じると、総資産規模約70兆円のほぼ6割が米国に集中している。人口比ではオーストラリアが大きい。日本は5%程度を占めるに過ぎないが、最近の価格高騰で10%程度に上昇、現在ではオーストラリアと並んでいる。

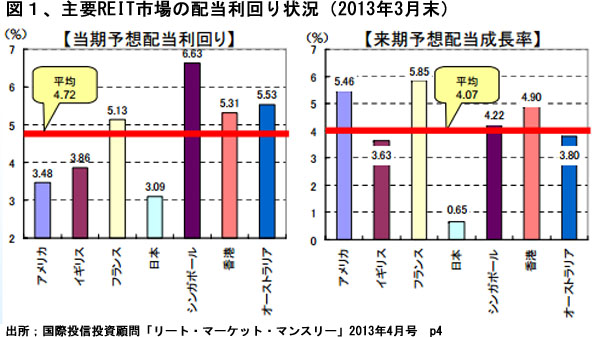

上位5カ国とシンガポール・香港のREIT配当利回りを比較すると、図1に示したBloomberg社の予測に見られるとおり、当期末(2012年3月末)のJ-REIT配当利回り3.09%は他国に比して著しく見劣りする。この予測によれば、世界市場では賃料アップによる業績改善期待の高まりを背景に、今後1年間に概ね4%の配当利回り成長が期待されているところ、日本は僅か0.6%の低成長予測となっている。

2012年の米国REITの資金調達額は約7兆円と過去最高を記録、「米国REIT指数」も2006年の600をピークに2008年には300にまで落ち込んだ後、今年に入って500台にまで戻している。米国ではオフィスビルや住宅だけではなく、医療介護施設や政府保有資産なども広範にREIT化されており、不動産市況の回復と相俟って今後数年に亘って堅調な相場展開が予想されている。

米国の証券取引所には表1にあるとおり171銘柄のREITが上場されているが、新規購入時の目論見書交付義務がネックとなって、日本では購入できない。上場証券が自由に購入できない不都合は早急に解消して貰いたいものである。

現状では7,000億円超の規模を有するフィデリティー・USリート・ファンドといったファンド・オブ・ファンズを購入するしかないが、人口動態予測や円安を勘案すれば、日本のREITファンドよりは遥かに投資価値が高いのではなかろうか。

高水準の配当利回りが期待できるフランスやオーストラリアのREITも、両国ともに人口増が期待され、わが国のような人口減少国ではないだけに、十分魅力がある。

(日本個人投資家協会理事 岡部陽二)

(2013年5月15日、日本個人投資家協会発行・月刊機関誌「きらめき」2013年5月号所収)