AIJの詐欺行為で厚生年金基金の運用資産約2,000億円のほとんどが消失した問題の核心は奈辺にあるのか考えてみたい。AIJ事件を受けて、厚生年金基金とその運用を受託する投資顧問業者などに対する規制強化の提言が民主党をはじめ各方面から相次いで出され、百家争鳴の感がある。これらの規制強化提言をすべて容れると、かつてのように、生保と信託に絞って国債の現物主体で一部株式運用を認めるといった超保守的な運用に限定すべしという方向性しか出てこない。

しかしながら、AIJ事件は偽計・虚偽報告という詐欺犯罪であるから、金融自由化の流れに逆行する金融取引の規制強化ではなく、①低金利時代に合わなくなっている年金制度の改革、②厚年基金の自己責任明確化、③前号で強調した詐欺行為への厳罰化で対応すべきであろう。AIJ事件の遠因は、被害に遭った厚年基金の財政状況が苦しかったことと運用体制が整っていなかったことに尽きる。

年金制度改革の誤り

社会保障制度として、国が保険者となって老後の生活保障をするのが国民年金(1階部分)と厚生年金保険・共済年金(2階部分)の公的年金である。これに対して、企業年金は制度の一環として3階部分を構成するものと位置付けられている。

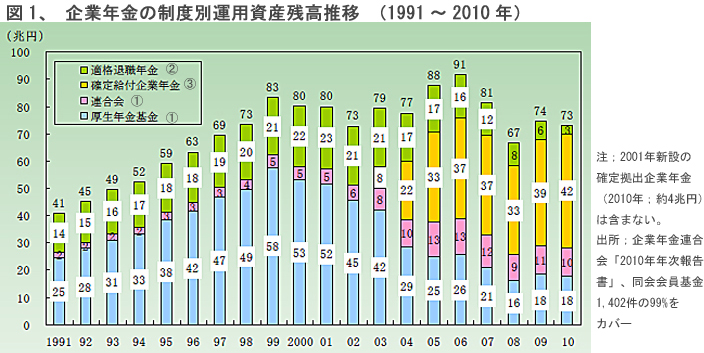

企業年金には、図1に掲げたように①厚生年金基金(連合会運用分も含む)、②適格退職年金、③確定給付型企業年金と図1には含まれていない④確定拠出型企業年金(2010年末残高;約4兆円)がある。運用資産残高は全体として過去10年間ほぼ横這いながら、2003年まで大宗を占めていた①厚生年金基金と2013年までに廃止される②適格退職年金が激減したのに対し、代わって③と④が主流となってきた。

今回AIJ詐欺事件で問題となっている企業や業界団体などが設立した①厚生年金基金では、国が給付を保障している2階部分の老齢厚生年金の一部を代行運用するとともに、厚年基金独自の上乗せ運用を行うことができる。この「代行運用」は1970~80年代には基金の想定利回り年5.5%に対し当時の実現運用利回りは年7~8%に達していたため、公的年金を手厚くすると同時に企業年金加入者を増やす一石二鳥の「アメ」の効果を発揮していた。

ところが、90年代以降は実現利回り1~2%程度に対し、設計上の想定利回りは依然として5.5%に据置かれているため、積立不足が常態化した。その結果、上乗せ部分がなくなるだけではなく、代行部分にも食い込んで母体企業が穴埋めせざるを得ず、それができない企業は年金倒産に追い込まれるという「ムチ」に転化してきた。

そこで、2001年に企業年金は代行部分のない確定給付と確定拠出の2制度に移行することとなったが、穴があいたままの弱小厚年基金はそのまま温存され、無理な運用を強いられてきた。これが今回の詐欺の餌食となったわけである。厚年基金の代行部分返上を強制せず、給付減や破綻の処理ルール策定を先送りし続けてきた年金政策に問題があったと言うほかない。

企業年金基金のプロとしての受託者責任の明確化

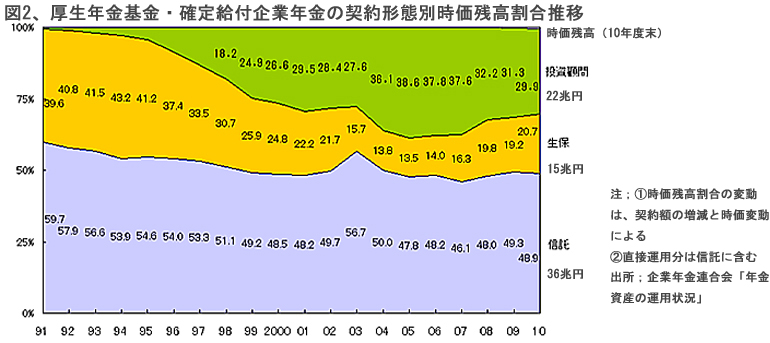

企業年金の運用面を見ると、図2に示されているように、総資産の30%~38%は高リスク・高リターンを求めて投資顧問会社(現在246社存在)と契約されている。投資顧問への委託が解禁されてからわずか15年間で運用残高34兆円(シェア;38%)に急拡大したのは、従来の生保や信託の運用に比して運用利回り実績がかなり高かったことの証左である。委託先別の利回り実績比較は公表されていないが、平均で1%高く運用できたとすれば、年間3,400億円の運用益増となる。

小体の厚年基金を集めて運用している「企業年金連合会」は約10兆円の資金を信託10行と投資顧問48社に運用委託して過去10年間で2.11%の利回りを得ている。仮にこれを全額国債で運用していたとすれば、せいぜい1%程度ではなかろうか。したがって、投資顧問を十把一絡げにして断罪するのは間違っている。

一方、運用を委託する企業年金は、総じて小体で運用体制が脆弱であるから、金商法上の一般投資家(アマ)として扱い、特定投資家(プロ)にしか認められていない私募投信への投資などは禁止すべきであるとの主張も聞かれる。

金商法では、個人と中小法人は原則としてアマであるが、法人は申出ればプロに転化できるとしている。一般には日経紙の解説を含め、年金基金は当然のプロとして扱われているが、信託銀行は企業年金に対し「申出書」の提出を求めている。これは妥当な扱いと言えるものの、法人は申出るだけでプロ扱いとなるので、この議論にはあまり意味がない。金商法の仕組みは、要するに、投資リスクをプロの投資家に転嫁するための手続きを定めたうえで、プロは保護しないと明確化したものである。

大勢の社員や企業から貴重な資金の運用を任されている厚年基金がプロとして運用する以上、最低限、契約先の運用能力・誠実さを見極め、運用状況をチェックするのは当然の責務であり、それを怠った責任は重大である。

(日本個人投資家協会理事 岡部陽二)

(1012年4月15日発行、日本個人投資家協会月刊紙「きらめき」2012年4月号所収)