通常の預金銀行システムの外で行われる金融活動を総括する用語として「シャドーバンキング(影の銀行、非銀行)」が定着してきた。

リーマン・ショック後、金融システムの再構築を目指して、国際的な金融規制に関する基準の調整等を行う「金融安定理事会(FSB)」がBIS(国際決済銀行)の中に創設された。

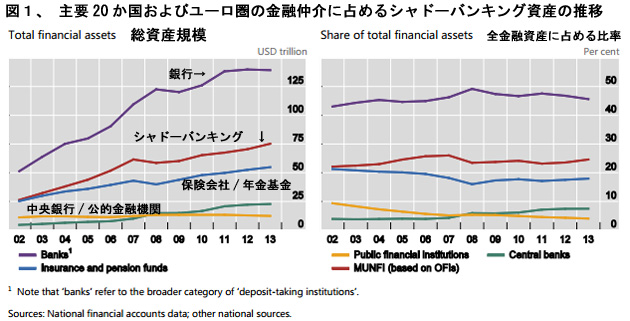

いまFSBでは、世界中の金融資産のストック(残高)とフロー(資金の出入り)を、①銀行、②シャドーバンキング③保険・年金、④中央銀行・公的金融機関--に大分類し、さらに詳細も分かる金融統計の整備を進めている。対象国は主要20カ国とユーロ圏18カ国の計38カ国で、全世界の9割以上をカバーしている。

FSBは「通常の銀行システムの外にあるエンティティー(事業体)および活動が関係する信用仲介システム」を「シャドーバンキング」と定義している。

これらのエンティティーの主役はファンドの運用会社、投資銀行(証券会社)、ファイナンス・カンパニー(日本でいうノンバンク会社)などである。

世界の金融資産の25%はシャドーバンキングに

このFSB統計によれば、世界の金融資産の伸びはリーマン・ショックが起きた2008年以降やや鈍化している。

その中で、銀行が漸次シェアを落としているのに対し、シャドーバンキングは、一貫して拡大傾向をたどり、2013年末には75兆ドル(1ドル120円換算で約9000兆円)を超えた。現在、シャドーバンキングが全金融資産の25%を占めている(図1)。

リーマン・ショックは米国の投資銀行(証券会社)がリスクの高い住宅ローン債権などを証券化して売りまくった行き過ぎの咎(とが)で世界の金融システムが瓦解したものであった。

その後の自己資本規制などの規制強化の矛先が、投資銀行にローン債権と資金を供給した大手の預金銀行に向けられた結果、銀行の収益性は低下している。さらに、米欧日ともに超金融緩和により金利が低下したため、資金利鞘の確保が難しくなっている。

このような金融環境下にあって、世界の大手銀行は本業の預貸金業務ではなく、傘下の子会社を通じてのシャドーバンキングに営業の重点を移している。

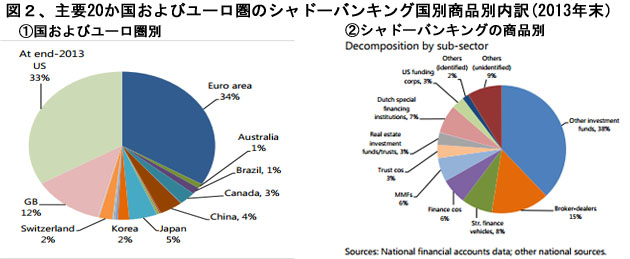

シャドーバンキングが保有する資産を地域別に見ると、米国が33%、英国・スイス・ユーロ圏で48%。これに日本・オーストラリア・カナダの計9%を加えた先進国が90%を占めている。

最近3年間で3倍に膨れ上がった中国のシャドーバンキング資産は約3兆ドル(約360兆円)で、シェアは4%に留まっている。しかも、中国では銀行からの転貸資金もファンド化した理財商品も実質的には国有銀行が支配しているので、カントリー・リスクに近く、先進国の民間リスクとは異なっている(図2左)。

一方、シャドーバンキングが投融資の対象として保有する金融資産の商品内訳を見ると、MMF・リートを除く株式・債券・ETFなどに投資している「その他ファンド」が38%を占め最大。次いでMMF、金融持ち株会社、ブローカー・ディーラー(証券会社)、金融会社、仕組金融のヴィークル、ファイナンス・カンパニーなどが続いている(図2右)。

シャドーバンキングの中核かと思われていたヘッジファンドは残高約3兆ドルで、商品別の分類項目からは外され、その多くはオランダ籍の金融会社7%の中に含まれている。

しかも、最近では高い運用手数料にもかかわらず、低利回りで運用成績が振るわないことが嫌われて、機関投資家に「脱ヘッジファンド」の動きが見られ、影が薄くなっている。

個人投資家に親しまれている公募の投資信託やプライベート・ファンドに投資する場合、最大のリスクは運用会社の信用である。

昨年末には米大手ヘッジファンドのローンスターが運用の失敗で巨額の損失を喫して閉鎖に追い込まれた。日本でも一昨年、MRIインターナショナルの詐欺的勧誘が事件となり、その前年にはAIJ投資顧問の年金資産消失が厚生年金基金崩壊の端緒となった。

しかしながら、投資信託の勧誘文書には、リスクとして金利・為替などの価格変動リスクと投資対象の信用リスク・流動性リスクのみが説明されていて、肝心の運用マネジャーのリスクへの言及はない。質問しても、明確な返答が得られないことが多い。

また、銀行や証券会社の子会社がファンドの運用会社となっている場合には、その独立性の担保が必須であるが、この点の説明は皆無である。

日本でも非銀行の金融活動が活発化する流れに

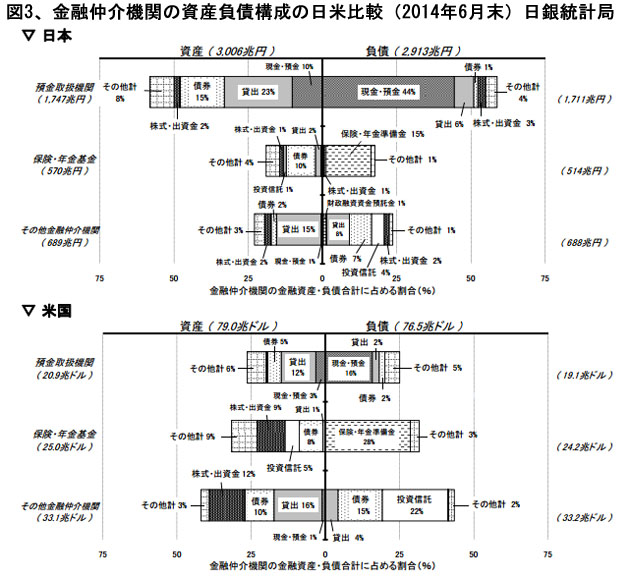

わが国の金融資産の内訳を米国との対比で概観すると、米国ではシャドーバンキング(その他金融仲介機関)が42%を占め、銀行は26%を占めるに過ぎない。これに対し、日本では銀行が58%を占め、その他金融仲介のシェアは23%と低い(図3)。

しかしながら、上述の金融環境の変化に鑑み、わが国金融資産構成も急速に米国型に近づくものと予測される。

図3上段にある「日本」のその他金融仲介機関の資産計689兆円の内訳は、証券会社=163兆円、証券投資信託=131兆円、ファイナンス・カンパニー=68兆円、公的金融機関=327兆円となっている。

米国では公的金融機関の比率は低いが、日本では依然として高い。それでも、2002年には公的金融機関の比率が73%であったものが、13年には47%に低下しており、この間の民間金融仲介機関の伸長は顕著である。

民間金融仲介機関の拡大ぶりは日経JPX400採用銘柄数で見るとさらに顕著である。

現在、保険と東証を除く金融業種採用銘柄は40銘柄あるが、内訳は銀行が25、証券その他が15となっている。この15銘柄のうち、アイフル、アコム、日立キャピタル、大和証券グループ本社、岡三証券グループ、東海東京フィナンシャル・ホールディングス、松井証券の7社が昨年8月の銘柄入替で新規に採用されている。

銀行の採用銘柄数は本業の業績悪化と地銀の合併により今後は減少するものと予想されるので、数年内にはこの25:15の比率は逆転するのではなかろうか。低金利時代が続き、規制緩和が進めば、非銀行の金融活動が活発化するのは必定であるからである。

(日本個人投資家協会副理事長 岡部陽二)

(2015年1月14日、日本個人投資家協会発行、同協会機関紙「ジャイコミ」2015年1月14日号所収)