アベノミクス相場に入って以来、日経平均の乱高下が激しくなり、TOPIXとの乖離も従来以上に大きくなっている。これは、図1に示した昨年9月来のNT倍率(日経平均をTOPIXで除した倍率)が、12.2倍を超え、振幅もこれまで以上に大きく、かつ頻繁に動くようになってきたことからも実証できる。

個人投資家からは「日経平均は上がっても、自分の持株銘柄の株価は一向に上がらない」といった不満の声が聞かれ、「日経平均は株価の実勢を反映していない」と評するアナリストもいる。「日経平均は死んだ」という名科白を吐いて「日経平均を捨てて、この日本株を買いなさい」(藤野英人著)と題した本まで出ている。

それではTOPIXに替えればよいかと問われると、TOPIXにも大型株偏重の難点があり、そうとも言えないものの、日経平均の仕組みと問題点を識ることは必要である。

日経平均とTOPIX(東証株価指数)の仕組み

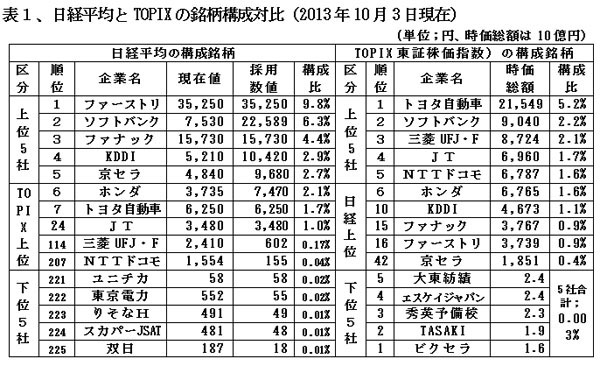

日経平均株価は、指数の連続性を維持するためのダウ式修正方式で、株式分割や銘柄の入れ替えなど市況によらない株価変動を「指数採用225銘柄の株価合計÷除数」で修正して作られている。本年10月3日の除数は“25.414”で、発足当初の“225”と比べると1/10になっており、実質的な銘柄数は25銘柄と見ることもできる。この弊害を除去すべく、2005年6月以降、大幅な株式分割や併合があった場合には、除数

を修正するのではなく、表1に示したように「採用数値」を修正して対応している。たとえば、ソフトバンクが2006年1月に行なった株式分割時には「採用数値」の修正で対応したが、それ以前は「除数」の修正で対応してきた。また、採用銘柄は、定期的な見直しと倒産・合併などによる臨時見直しで、平均して毎年6銘柄程度が入れ替えられている。

一方、TOPIXは東証一部に上場されている全銘柄の時価総額(上場株式数×終値)を基準日1968年1月4日の時価総額を100として算出された指数である。日経平均は上場株式数とは関係なく動くが、TOPIXの変動はトヨタや三菱UFJなど発行済株数の大きい銘柄の値動きに大きく影響される(表1右欄)。

日経平均の問題点

日経平均が採用している株価の「採用数値」の構成比(寄与度)は、表1に掲げたとおり、ファーストリーテイリング・ソフトバンク・ファナックの上位3銘柄で20.5%を占めている。この3銘柄の株価が5%上昇すれば、10月3日の日経平均は144.34円上がる。一方、ユ二チカ・東電ほかの下位5銘柄の構成比合計は0.07%で、この5銘柄が50%上昇しても同日の日経平均は4.93円しか上がらない。順位100位以下の銘柄の動きは日経平均にとっては、ネグリジブルと言える。

この結果、最近の「日経平均」相場はファーストリ・ソフトバンクなどの値がさ株に振り回されて、それ以外の銘柄の株価は総じて日経平均の上昇についていけない。ところが、2001年9月末の平均株価は9,775円で、その10年後の2011年9月末には8,700円と1,075円下落したが、この間に上場会社2,618社中、57%の銘柄の株価が上昇している。この10年間は、最近とは逆に、値がさ株が冴えなかったためである。

このような乖離の原因は、計算方式にも潜んでいるものの、主として構成銘柄の選択基準にある。要するに、日経は225銘柄採用に当って企業の知名度や業種間のバランスなどを重視し、急成長企業を適切に採用せず、逆に業績低迷で低株価の銘柄を多数温存してきた咎が集積されてきた結果である。

問題は、日経自身もこの矛盾を認識しているにもかかわらず、一切解説しない点にある。最近刊行された「日経平均・公式ガイドブック第2版」でも「日経平均株価は構成銘柄を定期的に見直しています。産業構造の変化や株式市場の動向を、より正確に反映するためです。」と原則論を記述しているだけである。銘柄選定の具体的な手法や表1に掲げたような「構成比」の分布や変化などについては、一言も触れず、数値も掲げられていない。これでは、単に不親切、不適切というだけではなく、さては「日経平均」も営業政策と関連しているのではなかろうか、と勘繰らざるを得ない。

(日本個人投資家協会理事岡部陽二)

(2013年10月8日、日本個人投資家協会発行月刊機関誌「きらめき」2013年10月8日号所収)