GPIF(年金積立金管理運用独立行政法人)の昨年度(2015年度)運用パフォーマンスが、「▲5.3兆円(収益率で▲3.9%)のマイナスに落ち込んだ」と発表されたのは今年5月のことだった。

GPIFは言わずと知れた運用資産132兆円(今年9月末時点)を擁する世界最大のわが国の公的年金基金である。

GPIFでは、アベノミクスの一環として2014年10月に決定された「国内外の株式の構成割合をその資産の半分にまで高める」としたリスク商品重視への運用方針の転換が図られた。マイナスとなった昨年度の運用パフォーマンスは、この方針転換が誤っていた結果ではないかと、国会でも野党から批判された。

安易な批判の前に視点を変えてみよう

ただ、その後の世界的な株式相場反転で、2016年7~9月期には黒字に転換、10~12月期には6.4兆円程度の黒字になるものと試算されている。

だが、長期運用を目指すGPIFの成績を4半期ごとに短期の成果で論ずること自体がそもそもナンセンスである。

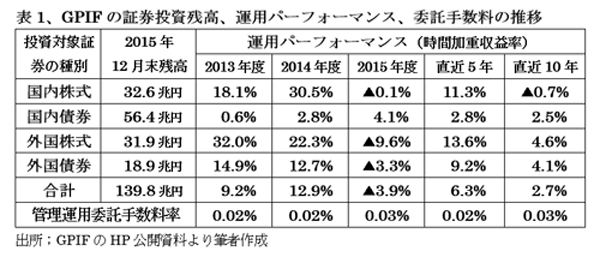

客観的な評価を行うため、過去10年の収益率を投資対象の証券種別で見てみよう。(表1)

証券種別だと外国株式の収益率が4.6%で最も高く、次いで外国債券が4.1%、国内株式はマイナスとなっている。直近5年では国内株式の収益率が大きく戻しているが、それでも外国株式には劣る。一貫して収益性が高いのは外国株式と外国債券であり、これが全体の収益率を押し上げている。

GPIFの投資資産配分については、株式比率の25%から50%への引き上げの当否ばかりが議論されてきたが、株式比率のみに着目して論ずるのはおかしい。株式比率(株式と債券の配分)よりも、国内(円建て)か外国(外貨建て)かという資産配分にもっと注目すべきである。

GPIFの場合、外国株式と外国債券を合計した外国証券が37.1%と3分の1を超えており、内外のバランスがうまくとれており、この点が優れていると評価できる。外国証券の比率は50%程度までさらに引き上げられてもよいのではなかろうか。

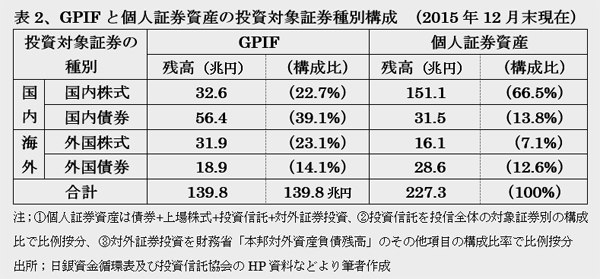

これを個人が保有する証券資産の配分と対比してみると、個人では外国証券への配分が19.7%と2割に満たない。(表2)

個人の証券資産の株式・債券別、両者の国内・海外別の残高構成については統計資料が存在せず、推定するしかないが、投資信託の投資対象を投資信託協会の資料で分解するなどして作成した筆者の推計値が表2の右欄である。

この配分比率をGPIFと比較すると、個人は国内株式偏重と言える。外国株式への配分比率は7.1%に過ぎず、GPIFの3分の1以下と極端に低い。

個人投資家はその投資姿勢を理想形に近づけるため、GPIFにならってもいいのではないか。ポイントとしては次の3点が指摘できる。

①外国株への投資を飛躍的に増やすべき

投資の鉄則である分散の観点から見る限り、GPIFのポートフォリオ配分は優れている。個人投資家は外国証券への投資比率、ことに外国株への投資を飛躍的に増やすべきである。

この点でのネックは証券会社の営業姿勢が国内株に偏重しており、外国株への対応には注力していない現状にある。どの証券会社も外国株の取り扱い銘柄数が少なく、情報提供も貧弱である。中には「高齢者には外国株は売らない」と公言するところもある。売買手数料も国内株に比して法外に高い。

②運用コストにこだわった投資を

GPIFが支払っている管理運用委託手数料率は表1に見られるとおり、0.02~0.03%と極端に低い。この料率は2001年度には0.11%であったものが、2002年には0.06%、2006年以降は0.03%以下に抑えられている。

GPIFは自ら直接投資を行うことなく、すべて運用専門会社に委託しているので、「購入者がGPIFに限られた専用投資信託」を購入しているともいえる。巨額の運用資産量をバックに圧倒的に優位な立場にある点を考慮に入れても、GPIFの運用コスト削減努力は高く評価される。個人投資家も見習うべきポイントである。

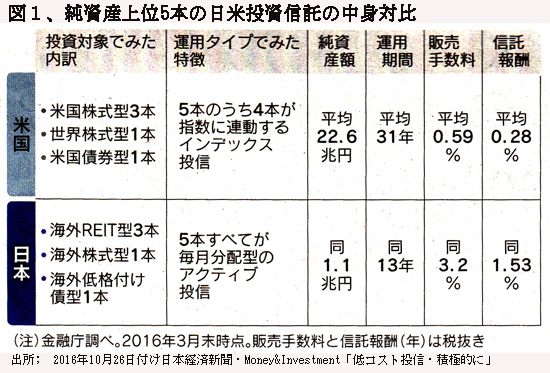

GPIFの料率は参考とならないので、米国の投信手数料と対比してみると、日本の代表的な投信の販売手数料が3.2%、信託報酬が年1.53%というのは法外に高い。

日本の投信の高い手数料は、少ない資産額、短い運用期間、低い運用能力が重なった結果の根深い問題で、一朝一夕には解決されない。個人投資家としては、手数料が年1%を超えるような投信は絶対に買わないという対応しかできない。(図1)

米国の投信残高の増加を引っ張ってきたのは、低コストのインデックス投信である。インデックス投信の全株式投信に占める比率は1995年には4%に過ぎなかったが、2015年には22%にまで上昇している。

③投資嫌いの性癖を変える

最後に最も重要な点は、GPIFは資産のほぼ全額をフルに証券で運用しているのに対し、個人は総金融資産1,746兆円(2016年6月末)のわずか13%しか証券投資に振り向けていないという「投資嫌いの性癖」を変えることである。

消費生活に必要な現預金はせいぜい200兆円程度で、残りは全額を証券・年金・保険で運用しないと、個人金融資産は目減りする一方である。

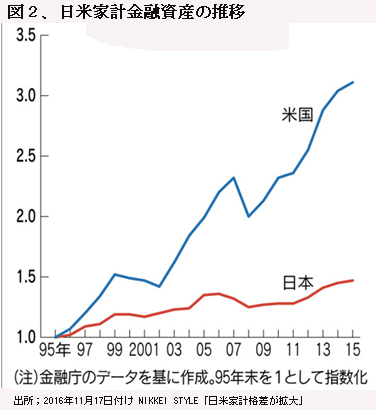

現に現預金は総金融資産の13%しか保有していない米国人の金融資産は過去20年間で3.1倍に増加したのに対し、現預金を53%も保有している日本人の金融資産は1.5倍にしか増えていない。(図2)

個人金融資産を全体として増やすには、米国にならって証券資産への配分を高め、長期・分散・低コストの各視点で明確な投資目標を持って臨むしかない。

(日本個人投資家協会 副理事長 岡部陽二)

(2016年12月7日刊行、日本個人投資家協会機関紙「ジャイコミ」12月号「中・上級者向き・投資の羅針盤」所収)