岸田首相が分配重視の「新しい資本主義」を主唱している。それを具現化するために資本市場改革を訴え、①金融所得課税の強化、②自社株買いの規制導入、③四半期開示義務の廃止を掲げ、6月に行われる参院選後には法改正に持ち込む方向で検討を進めている。

①の金融所得課税については、富裕層に絞った金融資産課税としての「富裕税」の導入で対応すべき(過去記事はこちら)、②の自社株買いは、株主還元率が80%超と行き過ぎている米国での規制論議に悪乗りしたもので、40%にも達していないわが国での導入議論は時期尚早と考える。

いっぽう③の四半期開示廃止は、高い評価できる改革である。短期間での成果志向経営から脱却するのに時宜を得ているからである。

むしろ四半期開示だけではなく、年間ベースの経営開示のあり方についても抜本的に簡略化してはどうだろう。決算報告の一本化、会計基準の統一などの課題を再検討する好機ではないか。

ところが四半期開示の法的義務撤廃に対するマスコミの論調は総じて否定的であり、決算報告や会計基準の一本化についての主張も低調であるのは、理解に苦しむ。

この際、上場企業の業績開示のあり方について、投資家目線で幅広く考察したい。

四半期開示の義務化は拙速で、もともとわが国の実情に馴染まない

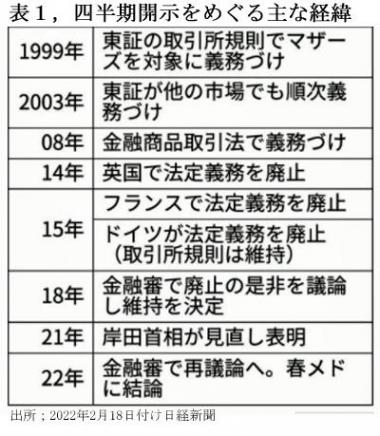

上場企業の決算の開示義務はもともと年1回ないし2回であったが、それを3か月ごとの年4回に増やされたのは2003年、金融商品取引法(金商法)によるものであった。 (表1)

2003年の法制化を待たずして、なぜかマザーズ上場の新興企業に四半期開示が先んじて義務づけられた(1999年、東証規則による)。その理由は定かでない。

開示内容にも疑問がある。〈金商法に基づく金融庁への報告〉と〈東証規則による四半期決算短信〉という、類似しているが内容は異なる2種類が存在し、煩雑さを極めているからである。そのいっぽうで公認会計士による監査証明は義務化されておらず、信憑性にも疑問が呈されている。

この開示義務については導入当初より、煩瑣化によるコスト面の重荷を理由に中堅企業やベンチャー企業からの反発が強く、関経連などからの廃止要求が相次いでいた。しかし金融庁・東証はこれを峻拒、2010年度から一部簡素化されただけで現在に至っている。

四半期開示義務が法定されているのは、米国と日本のみ

岸田首相は「株主、従業員、取引先が恩恵を受ける"三方良し"を目指すべきであり、長期的な視点に立った経営が重要」と言う。そのためにもガバナンスや環境問題、SDG's対応などの非財務情報を開示させ、煩雑な四半期開示は見直すなど環境整備を進めると明言している。

ガバナンスや環境問題、SDG's対応などの非財務情報の拡充は新興企業にとってことさら重荷となっており、経済成長の阻害要因ともなっている四半期開示の法定義務廃止は筋が通っている。

世界を見ても、四半期開示は経済成長の阻害要因になるとして見直す気運が広がっている。

すなわち、わが国が四半期開示を金商法で義務づけた6年後の2014年には英国が、15年には独・仏が四半期開示の法定化を廃した。(表1) これは、ベンチャー企業が資本市場への上場を果たすに当たって高いコストとなっているとの指摘が相次いだことにある。

その結果、いまだに四半期開示を固守しているのは、米国と日本だけである。1970年に四半期報告義務が法定化された米国でも、2018年にトランプ大統領が廃止を主張したが、その後議論は立ち消えとなっている。

スイスなどの欧州諸国や中国・アジア各国では、もともと四半期決算の法定開示義務も証券取引所規則も存在しない。

金融庁での見直し論議は筋違い。論点は明確にすべし

四半期開示をめぐる議論を眺めると、2つの論点が混在していることに気づく。

ひとつは、短期利益追求は抑制すべしという経営理念の問題。

もうひとつは、開示事務の重圧を問題視するコスト負担増の問題。

もし本当に必要で効果の明白な規制であるなら、コストは掛かっても法律で規制すべきである。

逆に、規制が企業経営者の経営意識にネガティブな影響を与えるなら、そして本来あるべき長期視点の経営戦略をないがしろにして短期的な収益追求を選択させてしまうのなら、そのような法的規制は即時廃すべきである。

ところが、金融庁は四半期開示廃止提言に反応して早々に有識者会議を開催し、2月18日の第1回会合で、廃止には専門家らの反対が相次いだとして廃止反対の狼煙を上げている。

この会議の主宰者には違和感を持たざるを得ない。岸田首相は金融庁の法的規制の行き過ぎを咎めているのであって、金融庁はいわば「被告」の立場にある。その被告が裁判を牛耳るのはおかしい。

有識者会議は首相直属にすべきであり、〈高橋洋一氏とか原英史氏といった規制問題のプロ〉と、〈規制の重圧を痛感している新興企業の経営者〉を中心に構成されるべきである。

金融庁有識者会議の構成メンバーに選ばれた企業代表は、住友化学と三菱商事の役員である。肝心の新興企業代表は一人も入っていない。他のメンバーも運用機関、アナリスト、学者など開示情報を仕事のネタとしている方ばかりである。彼らが諸手を挙げて廃止に賛成することはあり得ないので、結論が先にあったのは明らかである。

長期継続投資志向の個人投資家に四半期開示は不要

投資家(株主)にとって上場企業との対話は不可欠・最重要であるが、すべての企業に四半期開示を義務づける要はない。新興企業の成長阻害要因は少しでも排除するのが妥当と考える。

実際、企業情報としては四半期ごとに刊行されている「会社四季報」があれば充分である。「会社四季報」は1936年の創刊であって、2003年に導入された四半期開示義務よりもはるかに旧い。また、「四季報」の業績予想は東洋経済編集部の独自予想である。

さらに、1979年には「日経会社情報」が加わった。日経会社情報は2017年に紙ベースは廃して、デジタルのみのサービスとなったが、昨今ではどの証券会社からでも会社四季報か日経会社情報のいずれかの個別企業情報を無料で閲覧できる。

分散・長期・継続を旨とする投資方針の個人投資家は、目先3か月の業績に固執する銘柄は避けた方が無難であろう。

年に1回提出を要する3種決算書類の統合・一体化を

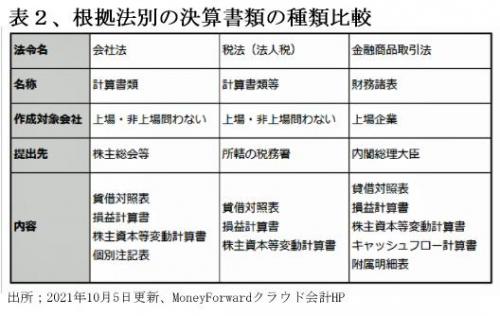

財務状況などの開示制度には、金商法、会社法、税法に基づく開示制度の3種がある。名称も財務諸表、計算書類、計算書類等と異なっており、年間決算についての計算書類は「決算報告書」、財務諸表は「有価証券報告書」と呼称されている。(表2)

いったい、1社の上場企業に3種の異なった決算報告の義務が課されなければならない根拠がどこにあるのか。苦肉の説明が行われている。

金商法は投資家のために企業の財政状態、経営成績、キャッシュ・フロー状況などの会計情報を提供することを目的としている。

会社法は株主と債権者、さらには両者の利害調整のために財産および損益状況に関する会計情報を提供することを目的としている。

税法は公正な課税を目的としている。

このように3者の目的は異なるというが、要は「所轄官庁」が金融庁と法務省、財務省と異なる「縦割り行政」の弊害に過ぎない。

さらに、決算の対象には親会社のみの単体決算と、親会社、国内の子会社、海外子会社、関連会社を含めたグループ全体で行う連結決算とがある。それぞれに適用される会計基準が異なるケースも多発している。連結決算は1978年3月期から始まったが、実際に連結決算での情報開示が進んだのは、2000年3月期に金商法のディスクロージャー制度に取り込まれてからで、会社法と税法ではいまだに連結決算だけではなく、単体決算の開示を義務づけている。

縦割りの弊害に過ぎない上場企業の決算報告は、早急に「有価証券報告書」に一本化し、その概要を株主に開示するよう法定化すべきである。

財務状況の決算報告に加えて、① 経営理念、② 経営戦略・経営計画、③ コーポレートガバナンス、④ 環境や社会へのコミットメント状況、⑤ 事業リスク、⑥ 事業機会、⑦ サステナビリティをめぐる課題への取り組みなどの非財務情報についても、「統合報告書」といった形で、積極的な開示が求めれるようになり、個別分野での「ガバナンス報告書」などを含め、大企業は数種の報告書を作成している。

しかしながら、これらの非財務情報は全上場企業が統一された方式で開示するのでなければ、株主などの利用者にとってほとんど意味をなさない。

米国に見倣って金商法優先の法体系化整備を

四半期開示に固執しているのは米国と日本の2国だけであるが、米国の年間決算開示制度はというと、これがきわめて簡潔ですっきりしている。

米国の公開会社は、1934 年証券取引所法(The Securities Exchange Act of 1934)に基づいて、年次報告書(Form 10-K)を SEC(米国証券取引委員会)に提出しなければならない。連邦法としての会社法は存在せず、州ごとに異なった会社法が適用されるが、上場企業の 50%以上が準拠して設立しているとされるデラウェア州の会社法では、財務諸表の作成は求められていない。

米国にも法務省はあるが、刑務所の管理などが主で、会社法にはまったく関与していない。

米国上場企業の会計基準は連結、個別ともに、米国基準(US-GAAP)かIFRS(国際会計基準)が適用され、連結決算会社には個別決算報告の提出は求められていない。

法人所得税の課税所得は、総所得から税法上認められた費用等など控除項目を差し引いて計算することとされており、申告調整が幅広く許容されているが、別の会計基準は存しない。

日本でも「会社法の決算公告は金商法に基づく有価証券報告者が縦覧されている場合には不要とする」など、部分的に金商法の規定を会社法規定でも代替できるようになっているが、上場企業について全面的に金商法を会社法に優先する原則は確立されていない。

この分野の最高権威である上村達男早稲田大学名誉教授からは、「現状は耐え難い混乱状態にある」という厳しい判定が下されている。

このような縦割り行政による決算事務の複雑化や重複は上場企業に多大の負担を強いているだけではなく、個人投資家にとっても決算内容を分かりにくくする大きな弊害をもたらしている。

上場企業の会計基準には「IFRS」(国際会計基準)の強制適用を

決算書類の名称が異なるだけでなく、それぞれに適用される会計基準にも日本会計基準、米国会計基準、IFRS(国際会計基準)、J-IFRS(IFRSと日本基準の中間の位置づけ)の4種類の選択が認められている。

日本では、2010年にIFRSの任意適用が認められ、現在200社以上、時価総額ベースでは40%超の上場企業がIFRS基準を採用している。

IFRSを導入すれば、連結グループ全体の会計方針や決算期の統一、勘定科目体系の整備やそれに伴う内部統制の整備が実現して、より透明性や比較可能性の高い数値に基づく計画と実績の報告が可能となる。つまり、IFRSは、財務報告における世界共通の言語として、グローバルな視点から、投資家とのコミュニケーションに役に立つ。

国際的に見ると、166カ国のうち114カ国がIFRSを強制適用、12カ国が任意適用容認している。米国では国内企業には米国基準の適用を強制しているが、SECに登録している500社以上の外国企業にはIFRSの適用を容認している。

同一企業がIFRS、米国基準、日本基準を適用した財務諸表を同時に開示すると、投資家としてはどの基準による決算が真実を表しているか、判断に戸惑わざるを得ない。

金融庁・東証はIFRSの位置づけについて明確なビジョンを提示し、少なくとも同一上場企業が会計基準の違いで赤字企業になったり黒字企業に変じたりといった事態は回避していただきたい。

筆者としては日本基準は廃し、時価会計により徹しているIFRSに統一するのが本筋と考える。

(日本個人投資家協会 監事 岡部陽二)

(2022年4月1日発行、日本個人投資家協会機関誌「ジャイコミ」 2022年4月号「投資の羅針盤」所収)